Come aprire un’impresa individuale

La ditta individuale è la forma di impresa più facile da costituire e da gestire. L’imprenditore promuove ed organizza tutte le attività dell’impresa assumendosi la piena responsabilità e i rischi connessi alla sua attività ma allo stesso tempo anche tutti i vantaggi e i guadagni prodotti rispondendo però in solido e con tutto il suo patrimonio delle obbligazioni assunte dall’azienda. Ovviamente questo non vuol dire che non potrà avvalersi di collaboratori o lavoratori dipendenti.

Nel caso in cui la ditta individuale venga gestita insieme ai propri familiari (coniuge, parenti entro il terzo grado e affini entro il secondo) parleremo di impresa familiare, in cui i parenti del titolare non saranno dei veri e propri soci, anche se avranno diritto agli utili ma dei collaboratori in quanto la responsabilità patrimoniale resta comunque in capo al titolare.

Se il collaboratore è soltanto il coniuge parleremo di impresa coniugale, che non richiede alcuna formalità in sede di costituzione ma deve rispettare alcune condizioni:

- la costituzione deve avvenire dopo il matrimonio;

- i coniugi devono essere in regime di comunione dei beni;

- i coniugi gestiscono entrambi l’impresa senza che ci siano posizione di subordinazione tra i due.

Indice:

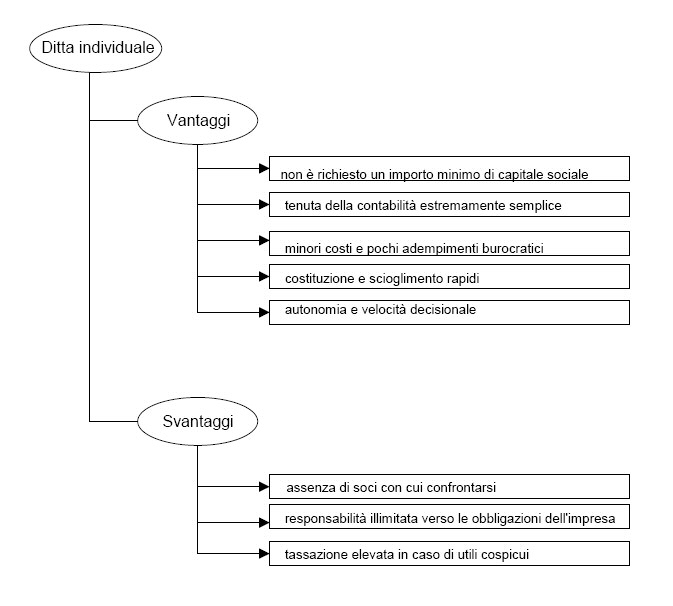

Vantaggi e svantaggi di una ditta individuale

Per comprendere meglio quali siano i vantaggi e gli svantaggi di una ditta individuale, e per poter aiutare al meglio il lettore nella sua scelta, ho deciso di descrivere dettagliatamente ogni singolo punto di questo elenco andando a fondo della questione.

Partiamo con la descrizione dei vantaggi:

- non è richiesto un importo minimo di capitale sociale: in realtà, essendo l’imprenditore individuale totalmente responsabile delle obbligazioni messe in atto dalla sua impresa, non servono particolari forme di garanzie o un capitale sociale aziendale. E’ inutile che il socio conferisca il proprio denaro nell’impresa in modo ufficiale perchè egli e pienamente, unicamente e direttamente collegato ai debiti della sua impresa che sono anche i suoi debiti. All’imprenditore non è imposta nessuna quantità minima di capitale iniziale da investire in quanto il rischio d’impresa ricade solo su di lui;

- tenuta della contabilità estremamente semplice: come per le società di persone, una ditta individuale è la soluzione più semplice a livello di gestione tra le tipologie di impresa. Non sono previsti particolari adempimenti contabili né precise competenze di amministrazione e gestione aziendale. La ditta individuale non deve far altro che conservare e registrare le fatture di vendita e di acquisto, nonché calcolare l’IVA da versare (se in regime ordinario perchè i forfettari sono dispensati anche da questo adempimento), e redarre un rendiconto annuale che servirà per il calcolo della base imponibile per il pagamento delle imposte. La burocrazia particolarmente snella fa si che la ditta individuale sia una soluzione ideale per piccoli imprenditori che hanno poca dimestichezza e poco tempo per la gestione, potendo così dedicarsi quasi interamente al lavoro;

- minori costi e pochi adempimenti burocratici: la tenuta della contabilità semplice della ditta individuale comporta di conseguenza minori costi per la gestione della stessa, sia nel caso in cui sia il commercialista ad occuparsi di tutte le registrazione, sia nel caso in cui il titolare faccia anche il contabile (caso piuttosto raro in una ditta individuale) o sia aiutato da un lavoratore subordinato;

- costituzione e scioglimento rapidi: cosi come la gestione, anche la costituzione di una ditta individuale è estremamente semplice e veloce così come la sua iscrizione a tutti gli enti competenti. L’imprenditore dovrà inizialmente compilare la domanda dichiarando se la sua attività rientra tra quelle commerciali e artigianali e attraverso il servizio telematico “Comunicazione Unica” al Registro Imprese verranno sbrigate tutte le formalità burocratiche per la costituzione dell’impresa individuale. Attraverso la Comunicazione Unica, in risposta alla stessa, l’imprendotore riceverà in tempo reale il codice fiscale e il numero di partiva Iva della sua impresa. Per le risposte relative all’iscrizione ad INPS, INAIL e Registro Imprese sarà sufficiente attendere una sola settimana. Per quanto riguarda i costi, praticamente, l’apertura di una ditta individuale non costa nulla facendo la procedura telematica ma, in buona sostanza, facendosi seguire da un commercialista, la sua consulenza potrebbe costare al massimo 2-300 euro.

- autonomia e velocità decisionale: uno degli aspetti più vantaggiosi della ditta individuale è, senza ombra di dubbio il fatto che l’imprenditore possa accentrare su se stesso tutte le decisioni operative, gestionali e amministrative. Questo consente una notevole snellezza allorché fosse necessario prendere delle decisioni o seguire una via piuttosto che l’altra. Ogni decisione è frutto del pensiero dell’imprenditore che, ovviamente, sarà anche l’unico responsabile delle conseguenze delle sue decisioni. L’assenza di soci in questo caso consente una decisionalità dell’impresa molto più veloce e flessibile in quanto nessuno potrà mai contestare le decisioni del titolare.

- non è obbligatorio redigere alcun bilancio a fine anno: come già detto, non sussiste l’obbligo di redazione e deposito di un bilancio con particolari caratteristiche a fine anno. Seppur sarebbe consigliabile tenere un minimo di contabilità ed essere perfettamente consapevoli di quanto sia l’utile dell’impresa, quali siano i costi, le scadenze, gli oneri, a quanto ammonti il patrimonio, nessun vincolo obbliga l’imprenditore a fare particolari calcoli o registrazioni.

Passiamo ora agli svantaggi per farci un’idea di quali siano le note dolenti della ditta individuale:

- assenza di soci con cui confrontarsi: quel che ho descritto nel paragrafo precedente come un vantaggio, che comporta una grossa autonomia e velocità decisionale dell’imprenditore, in taluni casi può trasformarsi in un vero e proprio handicap, infatti l’assenza di soci lascia il titolare dell’impresa individuale solo non dando ad egli la possibilità di un confronto costruttivo con altri soggetti che potrebbero condividere gli stessi obiettivi e portare nuova linfa all’impresa;

- responsabilità illimitata verso le obbligazioni dell’impresa: il punto dolente delle società di persone e ancor di più della ditta individuale… In caso di problemi, dissesti economici finanziari, debiti verso fornitori, banche ed erario, l’imprenditore individuale è un uomo solo risponderà interamente e illimitatamente col proprio patrimonio personale di tutte le obbligazioni assunte dall’impresa. L’assenza di capitale sociale fa il resto e, pertanto, per qualsiasi problema sarà l’imprenditore ad essere chiamato in causa per far fronte ad eventuali debiti nei confronti dei creditori. Non esiste alcuna formula che possa in qualche modo salvaguardarlo a meno che non pensi egli stesso ad una forma di protezione e pianificazione patrimoniale per segregare parte dei suoi averi rendendoli inattaccabili e inaggredibili;

- apporto delle sole risorse dell’imprenditore: il fatto che l’imprenditore individuale sia un “uomo solo al comando” fa si che anche da un punto di vista finanziario sia l’unico a dover investire del proprio per qualunque investimento. In questo caso, non avere dei soci con cui condividere gli investimenti potrebbe risultare particolarmente penalizzante perchè tutto resta completamente a carico di una sola persona;

- bassa affidabilità creditizia: non avendo un capitale sociale, l’affidabilità di una impresa individuale, di per se, non è molto attendibile nel momento in cui l’imprenditore si presenta allo sportello bancario a chiedere un finanziamento. Una società di capitali con un patrimonio ben definito da un bilancio depositato in camera di commercio e dei capitali propri, ha sicuramente un occhio di riguardo rispetto all’impresa individuale. In questo caso, visto che l’imprenditore è direttamente responsabili dei debiti della sua impresa, per vedersi concessi i finanziamenti, l’istruttoria bancaria fa riferimento al patrimonio dell’imprenditore stesso più che ai capitali aziendali;

- tassazione elevata in caso di utili cospicui: altra nota dolente della ditta individuale è il regime di tassazione a cui deve sottostare ovvero la tassazione per trasparenza con tutti gli utili di impresa che verranno attribuiti in capo all’imprenditore individuale che dovrà così pagare le tasse in base all’aliquota progressiva IRPEF in base allo scaglione di reddito raggiunto. Va da se che più l’utile si alza e più alta sarà l’aliquota di riferimento. Inoltre, anche i contributi previdenziali dovranno essere pagati proporzionalmente all’utile di impresa prodotto e dichiarato nella misura del 24%. Laddove non sia presente una stabile organizzazione e, pertanto, quando l’imprenditore non ha dipendenti e/o collaboratori, l’IRAP non sarà dovuta, in caso contrario sarà pari al 3,9% del reddito di impresa. Resta evidente che superano i 55.000 euro di utile si arriverebbe a pagare le imposte con un’aliquota del 41% che salirebbe al 43% oltre i 75.000 euro. Un vero e proprio salasso. Discorso a parte per i forfettari a cui dedicherò un paragrafo a parte.

Come aprire una ditta individuale

Le pratiche burocratiche per avviare la ditta individuale sono:

- Apertura della partita IVA;

- Registrazione al registro delle imprese;

- Iscrizione all’INPS;

- Iscrizione all’INAIL (dipende dal tipo di attività);

Negli ultimi anni, dopo la riforma del 2010, è possibile adempiere a tutte le pratiche necessarie tramite la comunicazione unica.

Tassazione della ditta individuale

Dal punto di vista previdenziale si pagano circa 3.500 euro di contributi fissi all’INPS fino a 15.500 euro di reddito (reddito minimale); superata tale soglia si pagherà, per la differenza, una percentuale di contributi con aliquota di circa il 22% fino ad una soglia di 42.000 euro oltre la quale si pagherà di più.

Le principali imposte che gravano sul reddito prodotto sono:

- l’IRPEF (Imposta sul reddito delle persone fisiche) è una imposta progressiva a scaglioni che cresce con l’aumentare del reddito con aliquote che vanno crescendo da un minimo del 23% ad un massimo del 43%. L’IRPEF si calcola in capo all’imprenditore ed è dovuta personalmente dal titolare dell’impresa non interessando la contabilità dell’azienda.

- l’IRAP (Imposta regionale sulle attività produttive): imposta proporzionale con aliquota del 3,9%.

La ditta individuale nel nuovo regime forfettario

Con l’avvento nel 2019 del nuovo regime forfettario, sono notevolmente cambiate le prospettive di gestione e tassazione della ditta individuale. Infatti fino a 65.000 euro di fatturato il regime naturale di gestione e tassazione della ditta individuale diventa proprio il regime forfettario che consente una serie di vantaggi non indifferenti per le piccole imprese di questo tipo.

Con l’avvento nel 2019 del nuovo regime forfettario, sono notevolmente cambiate le prospettive di gestione e tassazione della ditta individuale. Infatti fino a 65.000 euro di fatturato il regime naturale di gestione e tassazione della ditta individuale diventa proprio il regime forfettario che consente una serie di vantaggi non indifferenti per le piccole imprese di questo tipo.

Partiamo dalla semplificazione burocratica, infatti, se la burocrazia di una ditta individuale in regime ordinaria pareva essere già particolarmente snella, il regime forfettario ha semplificato ancora maggiormente le cose. Vediamo in che termini:

- l’imprenditore individuale forfettario è esonerato dalle scritture contabili sia ai fini IVA che reddituali. Permane soltanto l’obbligo di numerazione e conservazione delle fatture emesse e dei corrispettivi. Oltre ad essere un vantaggio per gli imprenditori, questo beneficio dovrebbe portare a parcelle del commercialista molto più leggere;

- l’imprenditore individuale forfettario non dovrà più inserire l’IVA nelle sue fatture di acquisto e l’imposta sul valore aggiunto sarà appunto assente per tutte le operazioni attive e indetraibile sugli acquisti. Questo comporta l’esonero dalla presentazione delle dichiarazioni periodiche dell’IVA e dalla successiva dichiarazione annuale;

- L’imprenditore individuale forfettario non è assoggettabile a ritenuta d’acconto alla fonte né potrà essere considerato come sostituto di imposta in quanto il soggetto non opera ritenute alla fonte;

- esclusione dall’IRAP e dagli studi di settori (attualmente gli ISA, indice sintetico di affidabilità);

- possibilità per l’imprenditore di ridurre al 35% i contributi previdenziali obbligatori.

- esonero dall’emissione di fatture e corrispettivi elettronici;

- esonero dal versamento dell’IRPEF e delle addizionali regionali e comunali;

Ma il vantaggio fondamentale del regime forfettario, che merita un discorso a parte, è il regime di tassazione particolarmente agevolato alla quale si è sottoposti. L’imprenditore forfettario dovrà pagare un’imposta sostitutiva del 15% prendendo come base imponibile il proprio fatturato decurtando dallo stesso una parte forfettizzata di costi, in base al proprio codice attività ATECO.

Questo significa che le fatture di acquisto, per il soggetto forfettario hanno poco valore perchè i costi sono calcolati in modo forfettario e la tassazione piuttosto lieve al 15% fa si che il regime forfettario, possa essere un vero aiuto per consentire la sopravvivenza e la vita delle imprese individuali.

Il requisito fondamentale per il mantenimento di tale regime, dico mantenimento perchè alla sua costituzione ogni impresa è forfettaria, è di non superare mai i 65.000 euro di fatturato.

La base imponibile per il calcolo dell’imposta sostitutiva del 15% varia a seconda del codice attività e viene calcolata applicando alla totalità dei ricavi un coefficiente di redditività secondo la seguente tabella:

- Commercio all’ingrosso e al dettaglio: 40%

- Commercio ambulante di prodotti alimentari e bevande: 40%

- Industrie alimentari e delle bevande: 40%

- Attività dei Servizi di alloggio e di ristorazione: 40%

- Commercio ambulante di altri prodotti:54%

- Intermediari del commercio: 62%

- Altre attività economiche: 67%

- Attività professionali, scientifiche, tecniche, sanitarie, istruzione, finanziarie ed assicurative: 78%

- Costruzioni e attività immobiliari: 86%

Se hai trovato interessante questo articolo, per approfondire, ti consiglio il mio libro "PAGARE MENO TASSE" che ti svelerà i segreti che i commercialisti ti tengono volutamente nascosti...