Tassazione del trattamento di fine rapporto

Il tema delle scelte relative a come gestire il proprio TFR è diventato sempre più discusso per ciò che concerne il risparmio ai fini pensionistici, dato che grava per la maggior parte su ogni dipendente. La riforma della previdenza complementare, datata 2005, ha contribuito a dare un più vasto raggio d’azione ai dipendenti del settore privato su come destinare la loro buona uscita.

- E’ più conveniente lasciare il TFR in azienda o in alternativa versarlo in un fondo pensione?

- Come viene tassata la liquidazione?

Prima di dare una risposta in maniera esaustiva ai quesiti in oggetto e di presentare una panoramica generale del trattamento di fine rapporto, è bene precisare che la scelta di cosa fare del proprio TFR è tutt’altro che semplice.

Ma, soprattutto, può incidere in maniera decisiva sul risparmio previdenziale e sul capitale pensionistico, dato che aderire alla previdenza complementare è una scelta “non revocabile“. Una volta posta in essere, infatti, non è possibile più riportare il TFR in azienda. Premettendo quindi che la buona uscita non è tassata in modo ordinario (vedremo che vi sono casi, in cui la tassazione è più alta e redditi o scelte per le quali la tassazione è più bassa), passiamo alla definizione del concetto di TFR.

Indice:

- Cos’è il TFR?

- Quali elementi influenzano il calcolo del TFR?

- Quando è stato istituito il TFR?

- Come si calcola il TFR

- Esempio di calcolo del TFR

- Rivalutazione annuale del TFR

- Tassazione del TFR

- Riscossione del TFR: tempistiche e modalità di erogazione

- Tassazione del TFR in azienda

- Come e quando chiedere un anticipo sul TFR

- E’ più conveniente accantonare il TFR in azienda o in un fondo pensione oppure averlo in busta paga?

- Come risparmiare tasse sul TFR?

Cos’è il TFR?

TFR è l’acronimo di trattamento di fine rapporto e rappresenta la liquidazione che ottengono i lavoratori dipendenti nel momento in cui si verifica la cessazione del loro rapporto lavorativo. Tutto questo, a prescindere dalla reale motivazione, inclusi licenziamento e dimissioni.

Si tratta quindi di una porzione di retribuzione, in genere corrispondente ad una mensilità all’anno, che il datore di lavoro accantona e che verrà corrisposta al lavoratore nel momento in cui il rapporto di lavoro terminerà con la risoluzione del contratto.

Quali elementi influenzano il calcolo del TFR?

Per il calcolo del TFR occorre tenere conto di tutti gli elementi retributivi nel contratto lavorativo: dagli aumenti periodici per anzianità, alle indennità di maneggio denaro, dall’indennità per disagiata sede ai premi, dalle provvigioni alla mensa, dal cottimo alle partecipazioni, dai superminimi ai corrispettivi per prestazioni non occasionali, dalle partecipazioni alla maggiorazione turni, senza dimenticare lo straordinario fisso e ripetitivo. Non vengono conteggiati nel calcolo né gli importi occasionali dati dal datore di lavoro al lavoro, né tanto meno i rimborsi spesa e le indennità di trasferta.

Quando è stato istituito il TFR?

Le origini del trattamento di fine rapporto risalgono al 1921, quando lo Stato volle concedere un’indennità ai dipendenti nel momento in cui questi cessavano la loro attività lavorativa.

I lavoratori lo hanno sempre richiesto per far fronte ad alcune situazioni: acquisto della prima casa o ristrutturazione della stessa; dimissioni dal posto di lavoro e disoccupazione temporanea; pensione vicina e, infine, casi di decesso o invalidità.

Come si calcola il TFR

Per sapere come calcolare il TFR, occorre sottolineare che il 6,91% viene fuori dalla divisione tra la retribuzione annuale, incluse eventuali mensilità supplementari, e un coefficiente fisso (13,50), valore convenzionale, adottato a prescindere dal numero di mensilità percepite dal lavoratore, siano queste 13 o 14.

Da questo importo, occorre sottrarre una ritenuta pari allo 0,05% per l’INPS, la quale viene calcolata sulla base dell’imponibile contributivo. La somma in oggetto ha lo scopo di alimentare l’Istituto Nazionale della Previdenza Sociale, ovvero un fondo dell’INPS che garantisce che i lavoratori possano ricevere il TFR anche nella circostanza di fallimento dell’impresa.

Esempio di calcolo del TFR

Numeri alla mano, tenendo conto di una retribuzione annuale pari a 24.000 euro

- TFR maturato al lordo del contributo INPS: 24.000 : 13,5 = 1.777,778 euro

- Quota annua del contributo INPS a carico del datore di lavoro: 24.000 x 0,005 = 120 euro

- Quota annua di TFR al netto del contributo INPS: 1.777,778 – 125 = 1652,778 euro

Rivalutazione annuale del TFR

Occorre sottolineare che anno dopo anno, si ha una rivalutazione del TFR in base all’indice ISTAT, in modo che si allinei all’aumento del costo della vita. Nello specifico, la rivalutazione annuale del trattamento di fine rapporto viene effettuata il 31 dicembre di ogni anno.

Viene applicato un tasso costituito dalla percentuale fissa dell’1,5% e una componente variabile, corrispondente al 75% dell’aumento dei prezzi al consumo accertato dall’ISTAT, rispetto al dicembre dell’anno precedente.

Numeri alla mano, tenendo conto dell’esempio di prima:

- Quota fissa: 1652,778 x 0,015 = 24,79167 euro

- Quota variabile: 1652,778 x [(0,1 x 0,75)/100] = 1,2396 euro

- TFR annuo rivalutato: 1652,778 + 24,79167 + 1,2396 = 1678,809 euro

Tassazione del TFR

Il TFR è soggetto ad una tassazione separata, che tiene conto del calcolo del reddito annuale e dell’aliquota relativa applicata. Come si calcola il TFR totale? E’ necessario dividere l’importo ottenuto per gli anni o la frazione di anni considerati nel calcolo della liquidazione. Il risultato viene moltiplicato per i mesi, appunto 12, e si ottiene il reddito annuale.

Fatto questo calcolo, bisogna applicare l’aliquota Irpef media, in base alla quale viene tassato il reddito in relazione agli scaglioni Irpef in vigore. In questo modo, si ottiene l’aliquota Irpef che viene applicata. La liquidazione verrà calcolata tramite la sottrazione di eventuali anticipi e dell’imposta netta sul TFR lordo complessivo, maturato sino alla cessazione del rapporto lavorativo, inclusa la rivalutazione.

Facciamo un esempio di calcolo con 50.000 euro di TFR Lordo;

- Per il calcolo del TFR netto moltiplichiamo il TFR lordo per 12 e dividiamo il totale per gli anni di lavoro del lavoratore: 50.000 € (TFR lordo) X 12 / 30 (anni di lavoro) = 20.000 € (TFR Netto);

- A questo punto bisogna calcolare l’aliquota Irpef prevista dalla tassazione ordinaria per aliquote e scaglioni che, ai fini del calcolo della tassazione separata, dovrà essere calcolata con riferimento alle aliquote che si sono succedute negli anni di lavoro. Se l’aliquota irpef media è stata del 25% si farà il seguente calcolo: 20.000 € X 25%= 5.000 €

- A questo punto andremmo a sottrarre il risultato al TFR Lordo per ottenere il TFR netto: 50.000€ – 5.000€ = 45.000€ (TFR netto);

- A questo punto è anche possibile determinare l’aliquota media di tassazione separata applicata al TFR procedendo così: 5.000/50.000 X 100= 10%

E’ chiaro che lo stesso esempio calcolato con aliquote più alte darà dei risultati molto diversi e meno convenienti per il contribuente.

Riscossione del TFR: tempistiche e modalità di erogazione

L’erogazione della liquidazione avviene a distanza di 12 mesi dalla cessazione del rapporto di lavoro. Per quanto riguarda la modalità di erogazione, le opzioni sono tre:

- A fronte di un TFR di importo pari o inferiore a 50.000 euro, viene versata una singola rata

- A fronte di un TFR di importo compreso tra 50.000 euro e 100.000 euro, vengono versate due rate annuali

- A fronte di un importo superiore a 100.000 euro, vengono versate tre rate annuali

Tassazione del TFR in azienda

Il nostro Codice Civile permette di accantonare il TFR in azienda, tenendo conto della già citata rivalutazione annua. E’ possibile ricevere la liquidazione accumulata in azienda sia al momento della cessazione del rapporto di lavoro o in parte mediante un anticipo che può essere concesso per varie motivazioni: sostenimento di spese sanitarie straordinarie, spese per la formazione, spese da sostenere nel corso dei congedi per maternità e acquisto della prima casa.

Su quest’ultimo aspetto, va detto che per quanto riguarda il dipendente, i benefici riguardano l’acquisto o la costruzione della prima casa sia per sé che per i figli, mentre nell’ottica del datore di lavoro, le richieste vengono soddisfatte ogni anno entro i limiti del 10% di coloro che ne hanno titolo e del 4% del totale dei dipendenti.

Come e quando chiedere un anticipo sul TFR

Intanto è necessario precisare che non tutti i lavoratori dipendenti possono chiedere un anticipo sul TFR. Vi sono categorie escluse da questa possibilità. Nello specifico, oltre al già citato caso dei lavoratori domestici, vi è anche quello dei lavoratori agricoli e dei dipendenti di imprese sottoposte a procedure concorsuali, fallimento incluso.

- Dopo quanto può essere richiesto l’anticipo?

- A quanto può ammontare massimo l’anticipo?

8 anni si servizio è il minimo arco di tempo. Il 70% è l’anticipo massimo richiedibile. Cosa dire della tassazione inerente il TFR in azienda? Occorre distinguere le rendite dalla parte di capitale. Per le prime, viene applicata un’aliquota sostitutiva pari all’11%. Invece, sulla seconda viene applicata l’aliquota media Irpef, relativa al reddito individuale.

E’ più conveniente accantonare il TFR in azienda o in un fondo pensione oppure averlo in busta paga?

A partire da gennaio 2007, ogni lavoratore dipendente nel settore privato ha la facoltà di decidere se mantenere il TFR in azienda, ottenendo di fatto una liquidazione sostanziosa al termine del rapporto lavorativo o decidere che il 6,91% della retribuzione lorda venga versata dall’azienda in un fondo pensionistico.

Il dilemma è, quindi, meglio il TFR in busta paga, in un fondo pensione o, ancora, lasciarlo in azienda?

La risposta è “dipende”. Da cosa? “Dalle esigenze personali”.

A molti piace la possibilità di avere subito a disposizione un tesoretto. Il problema è che dal punto di vista fiscale c’è il rischio di andare a perderci. Come mai? Si paga di più con il TFR in busta paga, perché le somme sono sottoposte a tassazione ordinaria, di norma superiore rispetto a quella che si va a pagare nella circostanza in cui il TFR venga lasciato in azienda o versato in un fondo pensione.

Per i redditi non superiori a 15.000 euro lordi, conviene

Più precisamente, per il TFR ottenuto in liquidazione si applica la tassazione separata, vale a dire l’aliquota Irpef media degli ultimi cinque anni di lavoro; invece, per il tfr in busta paga si procede alla tassazione ordinaria, ossia ad un’aliquota Irpef progressiva dipendente dal reddito totale. Pertanto, riscuotere un anticipo del tfr in busta paga diventa una pratica che avvantaggia solo ed esclusivamente i lavoratori che hanno entrate alquanto contenute, quantificabile in una retribuzione che non superi a 15.000 euro lordi all’anno, dato che, anche se in busta paga, la tassazione della liquidazione corrisponderà al 23%. Nella suddetta circostanza, infatti, l’aliquota marginale, definita sulla base della tassazione ordinaria, sarà pari all’aliquota media definita sulla base della tassazione separata.

Per i redditi tra 15.000 e 28.650 euro lordi annui si è al limite

A fronte di entrate comprese tra 15.000 e 28.650 euro lordi l’anno, riscuotere il TFR mensilmente in busta paga è più o meno neutro rispetto alla tassazione del TFR incassato al termine del rapporto di lavoro, infatti, la differenza di imposta annuale tra le due soluzioni varia di poche centinaia di euro tra l’una o l’altra soluzione.

Per fare un esempio, chi ha un reddito di 20.000 euro lordi all’anno, percepirebbe, al netto delle tasse, come TFR netto annuale in busta paga di 1.008 euro, vale a dire 84 euro al mese, a fronte dei 1.058 euro se lo stesso fosse accantonato in azienda.

Per redditi oltre i 28.650 euro lordi annui non conviene

Richiedere il TFR in busta paga per redditi superiori a 28.650 euro lordi annui, non conviene più, visto che la tassazione arriverà alla soglia del del 38% e si pagheranno più di 300 euro di tasse l’anno su quanto percepito relativamente al TFR stesso. La situazione peggiora a fronte di un incremento del reddito. Chi ha entrate superiore a 90.000 euro lordi all’anno, qualora richiedesse il TFR in busta paga, avrebbe a che fare con un aumento delle tasse di 568,50 euro. Numeri alla mano: accantonare il TFR in azienda, vuol dire avere come netto 4.112 euro. Averlo in busta paga, invece, 3.544 euro. La disparità è notevole.

Un parametro che incide nella scelta: l’età del lavoratore

L’età ricopre un ruolo significativo, poiché più anni mancano al raggiungimento dell’età pensionabile, più grande è, di conseguenza, l’effetto moltiplicativo derivante da un’equilibrata gestione del fondo. Quasi tutti i consulenti finanziari invitano a non aderire ad un fondo pensione quando mancano pochi anni al raggiungimento della stessa. Il motivo? La probabilità di andare incontro a perdite è piuttosto alta. Quindi, in questo caso, converrebbe lasciare il TFR in azienda.

Come risparmiare tasse sul TFR

Sì, grazie ai fondi pensione, prodotti di tipo finanziario o assicurativo che permettono di pagare decisamente meno tasse sull’Irpef. Precisiamo su questo tema che su richiesta del lavoratore dipendente, il datore di lavoro ha l’obbligo di accantonare il trattamento di fine rapporto in un fondo di previdenza complementare. L’accantonamento in questione presenta tutti i tratti distintivi e gli aspetti positivi della previdenza complementare, inclusa l’opportunità di dedurre dal punto di vista fiscale quanto versato e di crearsi per il futuro una sorta di pensione integrativa.

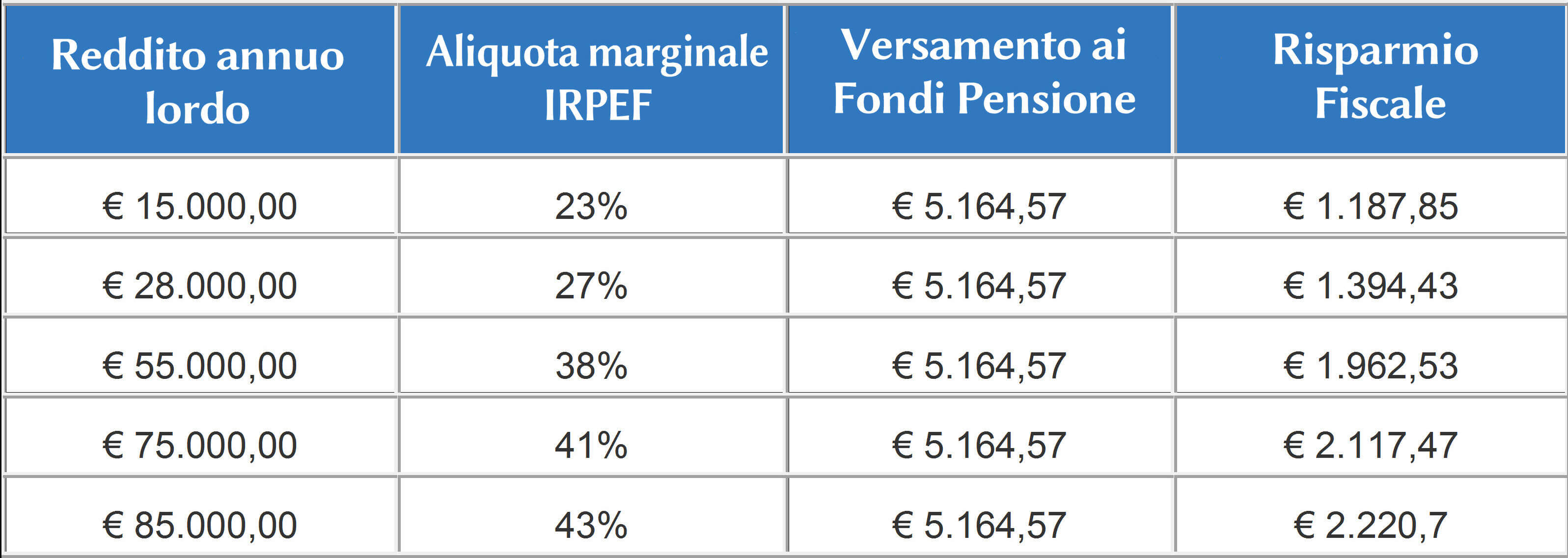

Ciò nonostante, non sono molti quelli che optano per questa soluzione non potendo, quindi, sfruttare l’opportunità della deduzione fiscale. Grazie alla destinazione del TFR in un fondo pensione sarebbe possibile portare in deduzione al proprio reddito, una percentuale di quanto versato sul fondo pensione. Il risparmio, di per sè, sarebbe notevole, dato che la deduzione massima ammonta a 5.164,57 euro e non vi è alcun vincolo di versamento. La tabella che segue può darti un quadro più preciso di quanto potrai risparmiare grazie al TFR versato ad un fondo pensione:

Non è un caso se ad oggi circa il 25% dei lavoratori dipendenti ha optato per versare la propria liquidazione in un fondo pensione, la cui tassazione varia dal 9% al 15%. Con questa azione, anche il datore di lavoro ottiene benefici in termini fiscali. Lasciare il TFR in azienda vuol dire andare incontro ad una tassazione fra il 23% e il 43%. Lo stesso discorso è valevole per il rilascio della buona uscita all’INPS.

Tirando le somme, è possibile risparmiare tasse sul TFR con una corretta gestione dello stesso. Ovviamente, l’ultima soluzione proposta consente di risparmiare IRPEF ogni anni grazie alle deduzioni sui versamenti effettuati dal datore di lavoro al fondo.

Per il resto, è necessario fare una valutazione relativa al proprio reddito, partendo dal presupposto che in termini di aliquota, la tassazione separata del TFR lasciato in azienda e riscosso al termine del rapporto di lavoro è normalmente più conveniente della tassazione ordinaria che colpisce il TFR qualora lo stesso venisse erogato insieme allo stipendio, mensilmente in busta paga, o chiedendo un anticipo sulla liquidazione, influendo negativamente anche sugli assegni familiari e sulle detrazioni di imposta, in quanto alzerebbero il reddito imponibile.

Queste due soluzioni, possono essere convenienti o neutre solo per redditi basse ma, per redditi, per così dire, “normali” sono soluzioni non vantaggiose.

Se hai trovato interessante questo articolo, per approfondire, ti consiglio il mio libro "PAGARE MENO TASSE" che ti svelerà i segreti che i commercialisti ti tengono volutamente nascosti...