Tutela patrimoniale e protezione dalle banche, dai creditori e dal Fisco

Se sei un imprenditore, ti sarà capitato, almeno una volta nel corso della tua vita lavorativa di aver avuto paura di perdere il tuo patrimonio personale e/o familiare. La crisi che attanaglia il nostro Paese e non solo, perchè in questo periodo possiamo tranquillamente parlare di crisi mondiale, ha messo a dura prova le coronarie di chi è titolare di impresa a causa di crediti insoluti, fidi che vengono revocati, il fallimento di alcuni clienti, l’accanirsi dell’Agenzia delle Entrate, una visita da parte della Guardia di Finanza che può bloccare i tuoi conti correnti per periodi biblici, ecc.

Ormai la maggior parte degli imprenditori ha capito che è urgente blindare il proprio patrimonio personale mettendolo in una camera stagna alla quale né creditori, né banche, né il Fisco possano accedere. Ma viene lecito domandarsi se davvero esista questa camera stagna e, se esiste, dove effettivamente possa trovarsi.

Se anche tu fai parte di quella cerchia di imprenditori che gira con la candela accesa nel cuore della notte alla ricerca di un posto sicuro dove mettere i tuoi soldi, le tue proprietà, la tua casa e quella della tua famiglia, e tutto quello che ti sei faticosamente conquistato in tanti anni di duro lavoro, allora sto per regalarti alcuni suggerimenti che ti consentiranno di spegnere la tua candela e poter tornare a dormire sonni tranquilli per te e per la tua famiglia.

Restando convinto che nel periodo in cui viviamo, le responsabilità e i rischi connessi all’esercizio di impresa sono svariati, tutti coloro i quali sono titolari di un patrimonio DEVONO avere la legittima aspettativa di vedere i propri averi protetti dall’aggressione di eventuali creditori, banche e Fisco che possono davvero dilapidarlo per veder soddisfatte le proprie pretese.

Per raggiungere questo scopo, invece di brancolare nel buio, devi sapere che oggi esistono svariati strumenti giuridici per la tutela del patrimonio a seconda delle esigenze e della peculiarità di ciascun caso.

L’analisi che segue si concentrerà sugli strumenti di protezione patrimoniale di maggior utilizzo in Italia, che sono: il fondo patrimoniale, gli atti di destinazione, il trust, la polizza assicurativa, il pegno, l’ipoteca, l’intestazione di un proprio bene a nome altrui, la scelta della forma giuridica che offre maggior protezione per il patrimonio, la fondazione maltese, ecc.

E’ utile però ricordare che, nell’ambito della tutela patrimoniale, è di fondamentale importanza documentarsi, leggere e conoscere quali possano essere le soluzioni più adatte alla situazione di ognuno e soprattutto, evitare il cosiddetto “fai da te“, il classico buon senso, o il consiglio dell’amico o del conoscente che ha letto su internet un po’ di cose e ha la soluzione giusta per te.

Per essere sicuri di agire nel miglior modo possibile ed evitare di trovarsi, in futuro, in situazioni spiacevoli per aver messo in piedi pratiche inefficaci o addirittura fraudolente è opportuno affidarsi a dei professionisti (avvocati o commercialisti) che siano in grado di aiutare i contribuenti con competenza e ragionevolezza.

Evitare le finte vendite ad amici compiacenti, le donazioni ai figli, le finte separazioni con assegnazione di tutto il patrimonio al coniuge, e chi più ne ha più ne metta, per non trovarsi nella condizione di vedere revocati tali atti sottoscritti per proteggere il capitale o addirittura rischiare il carcere per atti di sottrazione fraudolenta al pagamento delle imposte, ad esempio.

Uno degli errori più frequenti di chi si affida a personaggi non competenti in materia o al “fai da te” consiste nel mettere in piedi atti finalizzati alla protezione del proprio patrimonio senza rispettare le disposizioni adeguate o giuridicamente corrette, o mettendo in piedi queste atti non rispettando i tempi e le modalità che possano davvero servire allo scopo.

Questo comporta la poca efficacia di tali atti suscettibili di azioni revocatorie da parte dei creditori se fatti in situazioni di dissesto già evidente o addirittura di insolvenza. Un fondo Patrimoniale, ad esempio, affinché diventi efficace non deve essere costituito in danno ad eventuali creditori, infatti non potrà mai essere impugnato, né revocato, se attuato con largo anticipo al prospettarsi di eventuali situazioni di criticità finanziaria come ad esempio nell’imminenza di un pignoramento o di altra azione esecutiva.

Nel caso di costituzione di fondo patrimoniale tra coniugi, l’azione revocatoria si prescrive nel termine di cinque anni decorrenti dal giorno in cui l’atto è opponibile ai terzi, e non dalla data della stipula della convenzione, perché solo da quel momento il diritto può essere fatto valere.

La mancanza di prevenzione e di tempestività è il più diffuso degli errori in materia di protezione del patrimonio, infatti, gli italiani tendono a correre ai ripari e a cercare un ombrello soltanto dopo che la tempesta è già iniziata e spesso dopo essersi già bagnati. La mancanza di un lasso temporale adeguato dal momento in cui viene presa la decisione di tutelare il proprio patrimonio con degli atti idonei e il sorgere di eventuali situazioni di criticità rende molto spesso vane queste pseudo-precauzioni che si provano ad adottare.

Tutelare il proprio patrimonio, sia immobiliare che mobiliare, quando lo stesso è in procinto di essere aggredito dai creditori, o in presenza di situazioni debitorie gravi, è pressoché inutile in quanto è molto probabile che gli atti posti in essere possano essere, in primo luogo, passibili di pignoramento e successivamente di azione revocatoria.

Protezione del Patrimonio che spesso viene ignorata anche per quanto riguarda le disposizioni testamentarie ed ereditarie perchè gli italiani, normalmente, sono molto attenti a costruire la propria ricchezza e amministrarla anche bene finchè sono in vita, senza però pensare a cosa sarà del loro patrimonio dopo la loro dipartita.

Patrimonio che può intendersi come quote societarie, proprietà e beni mobili e immobili, soldi sui conti correnti bancari. Senza delle precise disposizioni testamentarie gli eredi si troveranno costretti a muoversi rispettando le regole imposte dallo Stato circa la divisione ereditaria del patrimonio e possiamo facilmente intuire come, in assenza di una precisa disposizione testamentaria, le quote di una società possano finire nelle mani del “figlio sbagliato“, quello che non ha le capacità di amministrarle e gestirle, magari drogato o col vizio del gioco, con conseguenze drammatiche per l’impresa stessa che può addirittura trovarsi drammaticamente bloccata nella gestione.

Pensiamo solo a cosa succede ad un semplice conto corrente bancario quanto l’intestatario, persona fisica, magari padre di famiglia, muore improvvisamente per una causa accidentale. Questo viene bloccato fino a quando le disposizioni testamentarie, non regoleranno la divisione del patrimonio.

Mesi e mesi in cui gli eredi dovranno fare a meno del patrimonio del defunto che fino alla data della sua morte poteva essere l’unica fonte di sostentamento per l’intera famiglia.

O ancor peggio se la maggior parte del patrimonio finisse nelle mani della persona sbagliata, magari inabile mentalmente e non in grado di provvedere al sostegno e alla gestione della famiglia.

E’ necessario provvedere alla protezione del proprio patrimonio, sia per evitare che lo stesso venga aggredito dai creditori finché si è in vita e si continua a lavorare ma, anche e soprattutto, pensare agli eredi cercando di tutelarli in caso di morte improvvisa, specie se si è imprenditori.

Una recente statistica ha invece evidenziato che in quasi il 90% dei casi nessuno prevede in anticipo delle disposizioni precise da seguire nella malaugurata circostanza della morte del proprietario. Non è mai bello pensare alla propria morte ma è assolutamente necessario assicurarsi che tutto possa andare avanti anche senza la propria presenza e che il patrimonio sia fruibile e ben gestito dagli eredi.

Proviamo a descrivere, di seguito e in breve, quali sono i principali strumenti di protezione patrimoniale di maggior utilizzo in Italia.

Indice:

- Il fondo patrimoniale

- Il Trust

- Gli atti o vincoli di destinazione

- La polizza assicurativa

- Il contratto fiduciario

- La società fiduciaria

- Patti di famiglia

- La holding di famiglia

- Intestazione di un proprio bene a nome altrui

- La scelta della forma giuridica che offre maggior protezione per il patrimonio

- La fondazione privata maltese

- Cassetta di sicurezza presso un istituto bancario

Il fondo patrimoniale

Il fondo Patrimoniale è un particolare strumento giuridico che consente di destinare alcuni beni ad un unico scopo, ovvero, quello di far fronte ai bisogni della famiglia. In questo modo si divide in 2 parti la totalità del patrimonio del disponente: una parte resta libero, l’altro destinato ai bisogni familiari.

Possono essere inseriti nel fondo patrimoniale: beni mobili registrati, immobili e titoli di credito. Conferendo tali beni in un fondo patrimoniale si appone una sorta di sigillo (o vincolo di destinazione per essere più tecnici), su tali beni che saranno tutelati per i bisogni familiari. E’ però fondamentale che la costituzione del fondo patrimoniale sia fatta solamente da coniugi, non è possibile costituirlo se si è single oppure coppie di fatto.

In tutti i casi per la costituzione del Fondo, sarà necessario rivolgersi ad un notaio per la stipula di un atto pubblico, in presenza di due testimoni, che dovrà essere annotata a margine dell’atto di matrimonio e trascritta nei Registri immobiliari.

La gestione dei beni conferiti in un fondo patrimoniale viene regolata attraverso le norme e i principi dell comunione legale, sia per quel che riguarda l’amministrazione ordinaria dei beni stessi che in caso di volontà di alienazione degli stessi. In particolare

- Se i coniugi non hanno figli, per alienare un bene presente all’interno del Fondo patrimoniale è previsto il consenso di entrambi i coniugi;

- In presenza di figli minorenni, per alienare un bene inserito nel Fondo patrimoniale, è prevista l’autorizzazione di un giudice tutelare oltre che il consenso dei coniugi.

Dal punto di vista della segregazione patrimoniale, con il Fondo patrimoniale dovrebbe offrire una buona protezione, in quanto, sulla carta, i beni inseriti al suo interno dovrebbero essere tutelati e, al limite aggrediti solo dai creditori della famiglia, questo significa che se un creditore avanza dei soldi per beni o servizi che nulla hanno a che vedere coi bisogni della famiglia non potrà rivalersi sui beni del fondo per soddisfare le sue pretese economiche.

Ho usato il condizionale perchè se, sulla carta, le finalità del fondo patrimoniale sono quelle sopra esposte, ovvero la segregazione di una parte dei beni di proprietà della famiglia, dall’altra parte sono sempre più frequenti i casi di azioni revocatorie andate a buon fine sul fondo patrimoniale, in quanto la quasi totalità dei debiti dei coniugi viene considerata collegata ai bisogni familiari. L’esempio tipico sono i debiti del coniuge imprenditore che, in linea di massima, viene tutelato da questo istituto soltanto in presenza di particolari situazioni come la presenza di un figlio minore disabile o con particolari patologie.

Diventa quindi fondamentale l’elemento della motivazione per la quale si usufruisce di questo istituto, fermo restando che come tutti gli strumenti di tutela e segregazione patrimoniale è fondamentale che questi vengano istituiti non in presenza di situazioni debitorie già presenti o probabili nel prossimo futuro.

Il Trust

Il secondo strumento che andiamo ad analizzare per la protezione del patrimonio è il trust, ossia un istituto di origine anglosassone per effetto del quale un soggetto denominato “trustee” ha la gestione di uno o più beni che gli sono stati conferiti ad opera di un altro soggetto, il “disponente“, per la realizzazione di uno “scopo” prestabilito nell’interesse di un altro, o altri soggetti diversi dai primi, chiamati “beneficiari“.

Pur essendo un istituto anglosassone il trust, dal 1985, è stato riconosciuto anche in Italia, pur non avendo mai, il nostro Paese, legiferato al riguardo. Questo significa che anche nell’ipotesi che un trust venga istituito da un soggetto disponente italiano, con trustee e beneficiari italiani, si farà sempre riferimento ad una legge straniera.

Grazie all’istituzione del trust è prevista la fuoriuscita dei beni dal patrimonio del disponente che verranno quindi separati in favore del trustee a cui i beni verranno conferiti. Tutti i beni inseriti nel trust saranno quindi destinati al raggiungimento dello scopo deciso dal disponente e indicato in fase di istituzione dell’operazione.

Per effetto del trust, i beni inseriti al suo interno costituiranno, a tutti gli effetti, un patrimonio separato rispetto al resto dei beni residui relativi al patrimonio del disponente e anche del trustee che li gestirà.

Ne consegue che i beni vincolati all’interno del trust e alle sue finalità, non potranno mai essere aggredibili da azioni cautelari o esecutive da parte dei creditori del disponente né tantomeno del trustee, nonostante lo stesso, una volta istituito il trust, diventerà, a pieno titolo, proprietario di tali beni fino al raggiungimento dello scopo prefissato.

Proprio per questo motivo il trust diviene protettivo, perché i beni appartengono a un soggetto diverso dal disponente, la cui sfera patrimoniale generale è separata dai beni che sono vincolati al trust.

Tra le finalità che si possono perseguire attraverso il trust posso citare le seguenti:

- Protezione del patrimonio dagli attacchi dei creditori terzi;

- Protezione dei soggetti minori e/o disabili;

- La costituzione di un patrimonio di scopo, ovvero fondi destinati al raggiungimento di obiettivi specifici;

- La continuità post mortem dell’impresa quando il titolare ha una particolare situazione familiare (più matrimoni, presenza di figli minori e inadatti alla gestione dell’impresa, presenza di figli capaci e altri incapaci alla gestione della stessa, ecc.);

Il disponente decide, alla costituzione del trust, quando questo avrà fine. Il termine potrà essere fissato in una precisa data (ad esempio 31/12/2030) oppure ad un evento, o una serie di eventi, che si verificheranno sicuramente in futuro. Non esiste un trust senza un termine finale oppure con una fine incerta. Il termine del trust, in genere, non può essere anticipato anche se dipende molto dalle condizioni e dalle clausole stipulate in fase di istituzione e, in ogni caso, il termine anticipato non potrà mai essere imposto dal disponente. Il potere di anticipare il termine del trust potrebbe spettare soltanto al trustee o ai benediciari.

Al termine del trust, una volta terminata l’esigenza di proteggere il patrimonio conferito al suo interno, i beneficiari divengono proprietari dei beni conferiti, a suo tempo, dal disponente nel trust, alle condizioni stabilite all’interno dell’atto istitutivo.

Gli atti o vincoli di destinazione

L’atto o vincolo di destinazione introdotto nel 2006 dal nostro ordinamento prevede la “Trascrizione di atti di destinazione per la realizzazione di interessi meritevoli di tutela riferibili a persone con disabilità, a pubbliche amministrazioni, o ad altri enti o persone fisiche”

In particolare tale norma dispone che: “Gli atti in forma pubblica con cui beni immobili o beni mobili iscritti in pubblici registri sono destinati, per un periodo non superiore a novanta anni o per la durata della vita della persona fisica beneficiaria, alla realizzazione di interessi meritevoli di tutela riferibili a persone con disabilità, a pubbliche amministrazioni, o ad altri enti o persone fisiche ai sensi dell’articolo 1322, secondo comma, possono essere trascritti al fine di rendere opponibile ai terzi il vincolo di destinazione; per la realizzazione di tali interessi può agire, oltre al conferente, qualsiasi interessato anche durante la vita del conferente stesso. I beni conferiti e i loro frutti possono essere impiegati solo per la realizzazione del fine di destinazione e possono costituire oggetto di esecuzione, salvo quanto previsto dall’articolo 2915, primo comma, solo per debiti contratti per tale scopo”.

Sempre la medesima legge prevede inoltre:

- che questo tipo di atto debba essere trascritto in forma pubblica ed abbia come oggetto beni mobili ed immobili iscritti in pubblici registri;

- che si crei un vincolo di destinazione con la finalità di realizzate interessi meritevoli di tutela con una durata limitata alla vita del beneficiario e comunque non superiore a 90 anni;

- che sarà possibile a qualsiasi interessato agire per la realizzazione di tali interessi anche nel corso della vita del conferente stesso;

- la possibilità di opporre a terzi tale vincolo di destinazione mediante la trascrizione del relativo atto in forma pubblica;

- l’obbligo di impiegare i beni conferiti nel vincolo di destinazione e i loro frutti in via esclusiva per il raggiungimento del fine di destinazione;

- la separazione patrimoniale che ha come effetto che i beni conferiti e i loro frutti possono essere aggrediti dai creditori soltanto per i debiti contratti dal disponente per la realizzazione di tale scopo;

Come scritto, questa norma introdotta recentemente nel nostro ordinamento, prevede che ci siano, sempre, almeno due soggetti:

- un disponente;

- un beneficiario;

- eventuali altri interessati alla realizzazione dello scopo;

Prevede inoltre la presenza di almeno un bene oggetto della destinazione (beni mobili o immobili), una finalità meritevole di tutela, la creazione di un vincolo di destinazione sui beni oggetto della stessa e una separazione dei beni in oggetto dal patrimonio complessivo del disponente.

La destinazione del patrimonio, o di parte di esso, ad uno scopo, implica, di per se, un fenomeno di separazione patrimoniale che avrà la conseguenza di incidere sostanzialmente sulle regole che governano tale patrimonio e sulle responsabilità patrimoniali a carico del disponente relativamente ai beni oggetto della destinazione.

Infatti, uno degli effetti più significativi della creazione di un vincolo di destinazione su alcuni beni è rappresentato dalla netta e totale separazione dei beni vincolati dal patrimonio restante del disponente.

Questa separazione comporta il divieto per i creditori del disponente di aggredire i beni vincolati per soddisfare il loro credito, perchè gli stessi beni rappresentano lo strumento necessario per garantire la realizzazione effettiva degli interessi meritevoli di tutela.

Pertanto, questo enorme vantaggio attribuito al conferente appare motivato perchè finalizzato ad uno scopo preciso e meritevole di realizzazione.

I creditori del disponente, vedendo cosi ridotte le garanzie patrimoniali su di esso, potranno, in presenza di situazioni di insolvenza, tutelare le proprie ragioni attraverso l’azione revocatoria su tale vincolo.

Situazione analoga a quella del fondo patrimoniale e, se vogliamo, maggiormente restrittiva per i creditori, specie quando tale vincolo viene istituito con la sola finalità di sottrarre i beni vincolati ad azioni esecutive, perchè la durata del vincolo, come detto, può arrivare fino a 90 anni o per tutta la durata della vita del beneficiario.

In caso di fallimento infatti, l’atto costitutivo del vincolo di destinazione potrà essere passibile di revocatoria fallimentare se compiuto nel biennio precedente la dichiarazione di fallimento.

Negli altri casi, l’effetto di separazione patrimoniale cessa con l’effettiva realizzazione dello scopo finale o al termine dei 90 anni e, con la fine del vincolo, cessano anche le tutele nei confronti dei terzi creditori che potranno contare, nuovamente, su tutto il patrimonio del disponente.

Altro caso di scioglimento di tale vincolo è lo sfruttamento dei beni oggetto del vincolo di destinazione per scopi diversi da quelli per i quali sono stati vincolati, ovvero per la realizzazione di interessi meritevoli di tutela riferibili a persone con disabilità, a pubbliche amministrazioni, o ad altri enti o persone fisiche.

La violazione di tale principio comporta un abuso del beneficio della separazione patrimoniale che avrà come sanzione lo scioglimento del vincolo e la conseguenza perdita della separazione patrimoniale.

La polizza assicurativa

Tra gli strumenti di tutela e segregazione del patrimonio personale di un soggetto entrano di diritto le polizze di assicurazione che in questi ultimi anni hanno avuto un discreto successo. E’ importante sottolineare che solo alcuni tipi di polizze assicurative possono garantire la tutela patrimoniale e, a questo proposito, dobbiamo fare una netta distinzione tra le polizze vita e i contratti di capitalizzazione.

Le polizze vita hanno una funzione prevalentemente previdenziale che prevede il trasferimento delle responsabilità dovute al rischio della vita dell’assicurato, all’assicurazione. Le tipologie di polizza vita esistenti sul mercato sono:

- Assicurazioni per il caso vita che prevedono il diritto per l’assicurato di beneficiare di un capitale,o di una rendita se, alla scadenza del contratto stesso, il contraente sia ancora in vita;

- Assicurazione per il caso morte se il contratto prevede il diritto al pagamento di un capitale, o una rendita, a chi resta, in caso di decesso dell’assicurato;

- Assicurazioni miste se il contratto prevede entrambe le cose;

I contratti di capitalizzazione, invece, sono contratti di natura esclusivamente finanziaria che garantiscono un premio, al termine della polizza, maggiorato degli interessi maturati. Non rientrano quindi nel campo delle polizze vita in quanto non sono dipendenti da fattori esterni che coinvolgono la vita del contraente e non forniscono quindi alcuna separazione patrimoniale.

Restando nel tema della protezione del patrimonio, il codice civile dice che le somme dovute dalle assicurazioni a contraenti e beneficiari di polizze vita sono impignorabili e issequestrabili sia per le assicurazioni stipulate a proprio favore che per quelle stipulate a favore di terzi.

Non potranno quindi, MAI esercitare azioni legali sulle polizze vita in essere i creditori del contraente e/o del beneficiario che avanzino un credito nei confronti di uno dei due soggetti perchè nel periodo di esistenza in essere della polizza, i capitali trasferiti ad essa divengono di proprietà della compagnia assicurativa e, quindi, separate completamente dal patrimonio del contraente e del beneficiario.

Tale protezione esiste ed è valida se tali atti, o contratti assicurativi, non vengono fatti in pregiudizio ai creditori, quindi esplicitamente per sottrarre capitali ad essi. In tal caso gli stessi creditori potranno promuovere azioni revocatorie su tali importi.

E’ ancora utile sottolineare che tale protezione, e quindi separazione del patrimonio posta in essere tramite polizza assicurativa, resterà valida SOLTANTO prima che la compagnia assicurativa non corrisponda tali importi al contraente o ad un terzo beneficiario. Infatti, nel momento in cui le somme vengono versate dalla compagnia assicurativa al beneficiario, questi importi tornano a confondersi con il Patrimonio totale del soggetto che li incassa tornando, quindi, aggredibili da parte dei creditori e del Fisco.

Oltre ad avere la funzione di protezione del capitale le polizze vita hanno anche un’altra duplice funzione che consente di risparmiare soldi in tasse ed imposte infatti è possibile dedurre il 19% dei premi pagati all’assicurazione calcolata su un ammontare massimo di 530 euro annui a condizione che i contratti stipulati o rinnovati dal 2001 abbiano ad oggetto:

- il rischio di morte;

- o invalidità permanente non inferiore al 5%;

ma soprattutto su di esse il beneficiario non paga alcuna imposta al momento dell’attribuzione, consentendo quindi per quegli importi di bypassare in qualche modo le tasse di successione.

Il contratto fiduciario

Una delle tante forme di protezione del patrimonio maggiormente in uso nel nostro Stato è quella del contratto o intestazione fiduciaria di un bene. In questo modo si crea una sorta di scudo tra il proprio patrimonio e i creditori terzi, non generando una segregazione del patrimonio ma una sorta di interfaccia coi terzi per gli scopi che si vogliono realizzare.

L’intestazione fiduciaria si realizza con un contratto di mandato tra un soggetto, il fiduciante, che trasferisce un bene ad un altro soggetto, il fiduciario, che si prende l’obbligo di agire nell’interesse del fiduciante e ritrasferire il bene al primo al momento della sua richiesta.

Per quanto riguarda la protezione del patrimonio, questo tipo di negozio giuridico funziona in questo modo: il fiduciante trasferisce, ad esempio, il suo immobile ad un fiduciario che diventa proprietario a tutti gli effetti dell’immobile conferitogli. L’unico obbligo del fiduciario, oltre a quello di gestirlo nel miglior modo possibile, sarà quello di ritrasferire la proprietà al primo, secondo la volontà di questo, in base agli accordi intervenuti tra di essi.

L’immobile oggetto del contratto in questo modo, passando tra le proprietà del fiduciario diventa inaggredibile per tutti i creditori del fiduciante. Il problema grosso è che lo stesso bene, nel corso del contratto fiduciario resta aggredibile dai creditori del secondo soggetto, quindi comunque, sempre a rischio.

Questo tipo di negozio giuridico è regolato dagli accordi che intervengono tra le parti ed è fondamentale che questi vengano formulati precisamente e in modo corretto. Un bene di proprietà del fiduciante può essere trasferito al fiduciario a vario titolo ma è sempre necessario sottoscrivere un accordo collaterale che regola il rapporto fiduciario tra le parti. Se ad esempio, il bene è destinato ad essere rivenduto entro breve tempo è anche possibile ricorrere alla forma del mandato ad alienare senza rappresentanza.

Il rapporto fiduciario può essere messo in atto tra persone fisiche o persone giuridiche ed esistono, addirittura, società che hanno come oggetto principale l’esercizio di questo tipo di attività, le cosiddette società fiduciarie. Il rapporto con le società fiduciarie è regolato da specifiche norme di legge.

La società fiduciaria

Si parla di società fiduciarie quando si identificano quelle imprese che hanno come oggetto sociale quello di amministrare e gestire i beni conferitegli da un soggetto, sia esso una persona fisica che una persona giuridica, secondo le disposizioni da questo impartite.

Il soggetto fiduciante, colui che trasferisce la titolarità del proprio diritti su beni mobili, immobili, quote di partecipazione in società, eredità, etc., in favore della società fiduciaria, da disposizione a questi ultimi di amministrare i suoi beni soprattutto per separarli dal resto del proprio patrimonio.

Infatti, queste società non diventeranno mai proprietarie a tutti gli effetti dei beni conferitegli ma hanno lo scopo di creare una netta separazione all’interno del patrimonio del fiduciante tra i beni rimasti a suo carico e nelle sue disponibilità e quelli da essa gestiti.

In questo modo tali beni vengono di fatto sottratti alle azioni esecutive e non saranno più aggredibili dai creditori che potranno rivalersi soltanto sui beni rimasti nelle disponibilità effettive del fiduciante.

Tra l’altro, anche in virtù del segreto fiduciario non sarà per nulla agevole, per i creditori del fiduciante, individuare i beni che il soggetto detiene tramite la società fiduciaria.

Patti di famiglia

Il patto di famiglia è un istituto giuridico introdotto nel 2006 ed è, di fatto, un contratto mediante il quale un imprenditore ha la facoltà di trasferire tutta, o in parte, la propria azienda, o le quote che detiene, ad uno o più discendenti da lui prescelti in deroga al divieto dei patti successori.

Con i patti di famiglia un imprenditore trasferisce l’azienda ai propri discenti. Lo scopo di questo negozio giuridico infatti è quello di favorire il passaggio generazionale dell’azienda dando il potere all’imprenditore stesso di scegliere a quale, o quali figli trasferire le quote e in che misura e quali, invece, escludere perchè non ritenuti idonei pur essendo legittimatari.

Il patto di famiglia deve concluso per atto pubblico ed è necessaria la presenza dinnanzi ad un notaio del titolare e di tutti gli eredi legittimatari, quelli che erediterebbero normalmente se si aprisse la successione dell’imprenditore.

Quelli che diventeranno assegnatari delle quote dell’imprenditore si impegneranno a liquidare i soggetti esclusi, che dovranno comunque acconsentire alle disposizioni del primo, infatti, in Italia non è consentito diseredare senza motivazione plausibile e senza espedienti gli eredi legittimatari, in primo luogo i figli.

Il trasferimento dell’azienda, o delle partecipazioni societarie, ha effetto immediato e definitivo, quindi non può più essere messo in discussione neanche dopo la morte del disponente. L’azienda o le quote societarie oggetto del patto di famiglia, alla morte del disponente, non rientreranno nella successione.

Le norme dettate dal codice civile sulla successione e la donazione, infatti, sono sempre state un ostacolo per l’imprenditore che volesse pianificare in anticipo il trasferimento dell’azienda ai soggetti più idonei a garantirne la continuità. Il patto di famiglia si propone per risolvere questo annoso problema.

La legge ha anche previsto anche un’esenzione fiscale per i trasferimenti nell’ambito del patto di famiglia. Il patto di famiglia potrà essere impugnato da uno dei partecipanti entro un anno dalla sua stipula. Perchè impugnare il patto di famiglia? Beh, semplice perchè, probabilmente, al momento della stupula, uno dei partecipanti non conosceva il valore reale dell’azienda. A questo proposito, per evitare futuri dubbi o problemi di sorta sarebbe opportuno far fare una perizia giurata di stima dell’azienda da un revisore contabile prima della stipula di questo negozio giudidico.

Il motivo per cui ho inserito i patti di famiglia tra gli strumenti di protezione del patrimonio è molto semplice. Se questo non tutela gli averi di un imprenditore nei confronti dei suoi creditori come il trust, il fondo patrimoniale e gli altri strumenti sopra citati, serve a pianificare un saggio passaggio di consegne tra un padre titolare di azienda e la sua prole, evitando rischi per il futuro della sua impresa.

Proteggere il proprio patrimonio familiare significa anche garantire all’azienda di famiglia la sopravvivenza e continuità dopo la morte del padre titolare, o quando egli deciderà di godersi la meritata pensione. E’ legittimo che in una famiglia con più figli ce ne siano alcuni capaci di proseguire l’attività imprenditoriale ed altri non in grado che addirittura, se dovessero ricevere in eredità le quote dell’azienda e decidessero di portarla avanti, sarebbero in grado di creare solo dei disastri, mettendo in serio pericolo la vita dell’azienda in primo luogo e, a cascata, i posti di lavoro e tutto il patrimonio di famiglia.

Dare al padre la possibilità di scegliere i propri successori quando è ancora in vita è una sorta di assicurazione per garantire la prosecuzione dell’attività aziendale cedendo le redini del comando al migliore dei figli.

La holding di famiglia

Mai come in questi ultimi anni si sta avvertendo la necessità di tutelare il patrimonio conquistato con anni di lavoro, specie nei confronti di una crisi che sembrerebbe infinita e di fronte allo spettro di eventuali problemi finanziari che potrebbero dilapidare completamente il capitale faticosamente costruito.

Oltre agli strumenti di protezioni del patrimonio che consentono agli imprenditori di renderlo inaggredibile nei confronti dei creditori terzi, dalle banche e dal fisco, è necessario soffermarsi su quelli che consentono di amministrarlo e gestirlo al meglio per evitare che si disperda per un’amministrazione scellerata o per contrasti tra i membri una stessa famiglia.

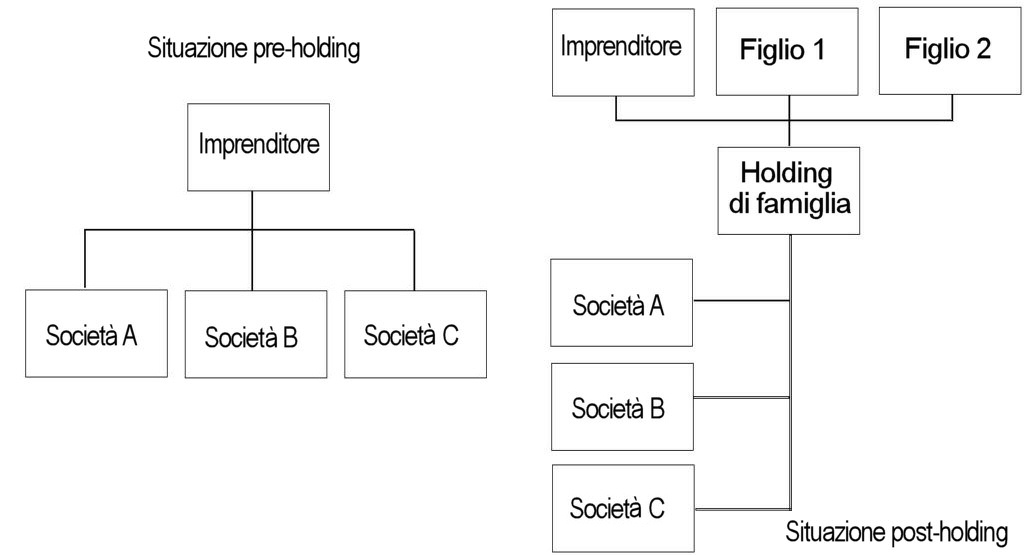

A tal proposito dopo i patti familiari è utile parlare della holding familiare. Le holding sono, di norma, società di capitali non operative, le cui attività sono quelle di detenere partecipazioni in società di capitali operative. La holding di famiglia è caratterizzata dalle seguenti caratteristiche:

- è formata da soci tutti membri della stessa famiglia;

- a controllare la holding è il fondatore, normalmente il padre imprenditore che attraverso questa società controlla tutte le società operative facendo confluire le sue quote direttamente nella holding stessa;

- gli eredi acquisiranno il loro capitale direttamente dalla holding;

- le partecipazioni detenute consentono di controllare la/le società operativa/e del nucleo familiare.

Grazie alla holding di famiglia è possibile creare un soggetto giuridico che funge da “cassaforte” degli asset di famiglia, il cui capitale di controllo è detenuto dai componenti di quest’ultima.

La figura della holding familiare, in Italia, è molto diffusa. La costituzione di una holding per la gestione del patrimonio familiare può rappresentare un efficace strumento di tutela del patrimonio aziendale e familiare ed, insieme, di gestione del passaggio generazionale o comunque di prevenzione delle conflittualità familiari.

E’ proprio la struttura della holding che si andrà a creare che permetterà di gestire al meglio il capitale e di conseguenza il valore delle partecipazioni nelle società di famiglia operative controllate dalla holding. Grazie a questo tipo di società, il fondatore, normalmente il padre di famiglia imprenditore, pensiamo ad esempio a Silvio Berlusconi con Fininvest, attribuisce quote di capitale a se stesso e ai figli stabilendo a priori a chi conferire più potere e a chi meno, a chi conferire un ruolo di amministratore e a chi solo quote di capitale, facendo un distinguo tra figli operativi e figli non operativi.

E’ facile capire che in questo modo è possibile bypassare tutti i problemi relativi alla eventuale successione legittima post mortem del fondatore imprenditore che grazie alla holding potrà definire tutto in modo legale e soprattutto tenendo conto delle propensioni e delle volontà di ciascun figlio, mentre è ancora in vita capace di intendere e di volere.

La struttura principale con la quale vengono costituite le holding di famiglia sono le società di capitali, in primo luogo come forma di protezione del patrimonio personale, che nelle società di persone non esiste, ma soprattutto perchè la società di capitale consente di stabilire dei ruoli più netti tra soci amministratori, e quindi che hanno potere decisionale, e soci di capitale, indipendentemente dalle quote di ognuno.

Pensiamo ad esempio ad una holding familiare costituita come snc in cui i genitori hanno il 40% delle quote ciascuno, e i figli al 10%: in questo modo i genitori avrebbero sempre bisogno del consenso dei due figli per poter prendere una decisione. In una SNC, infatti, il potere decisionale spetta in modo disgiunto a tutti i soci e proporzionalmente al capitale sottoscritto.

Nelle società di capitali difficilmente i soci di minoranza possono bloccare l’operato degli amministratori, specie se questi ultimi hanno quote maggioritarie.

Da un punto fiscale esiste anche la convenienza ad utilizzare questo sistema grazie alla PEX, ovvero la ovvero il regime di esenzione della tassazione sulle partecipazioni. PEX infatti è l’acronimo del termine “Partecipation EXemption”.

Infatti le regole della PEX stabiliscono che l’imponibile non è da considerarsi al 100% ma solamente al 5% del dividendo percepito dalla holding. Per cui, se hai una quota del 33% in una SRL operativa con la tua holding, insieme ad altri due soci persone fisiche che pagheranno l’irpef sul 58,14% del dividendo percepito, la tua holding pagherà le tasse soltanto sul 5% del dividendo distribuito.

Usare una holding, oltre che servire a gestire meglio le quote aziendali delle imprese di famiglia, a garantire un passaggio generazionale in grado di non mettere nelle mani sbagliate le quote societarie, allontanare le controversie tra i vari membri della famiglia che potrebbero paralizzare l’attività delle srl operative, facilitare l’accesso al credito (le banche infatti vedono di buon occhio questo tipo di organizzazione), razionalizzare la distribuzione degli utili, garantire il mantenimento di valore di una quota societaria evitando di frazionarla su più figli, ti garantisce anche una tassazione agevolata, quindi rappresenta una grossa opportunità, sia in termini di protezione del capitale che di risparmio fiscale.

Intestazione di un proprio bene a nome altrui

Qui passiamo alle classiche soluzioni “fai da te”, quelle che molti imprenditori caldeggiano perchè le più semplici ma anche le più pericolose. Il motto per cui non avere nulla di intestato significhi non avere nulla da temere è vero ma soltanto fino a un certo punto.

Specie nel caso in cui il classico imprenditore, proprietario della casa di abitazione, si trovi ad un tratto invischiato nella più comune delle crisi finanziarie della propria azienda, molto usuali in un periodo come quello attuale.

Un cliente o più clienti che non pagano, qualche fallimento che ha precluso l’incasso di crediti ingenti, le banche che chiedono il rientro nei fidi, insomma, una serie di situazioni ed avvenimenti che tolgono il sonno al nostro malcapitato imprenditore che si trova, tutto ad un tratto, catapultato in una situazione che sembra sfuggirgli di mano giorno dopo giorno.

Fornitori che minacciano azioni legali per vedersi onorate le proprie fatture, rate del leasing insolute, RiBa insolute, telefonate e colloqui con il direttore della banca che rivuole indietro i soldi del fido, segnalazioni in centrale rischi e l’imbuto che si fa sempre più stretto quando comincia a suonare il campanello col postino che consegna lettere di avvocati e buste verdi contenenti decreti ingiuntivi.

Solo in questo momento il nostro malcapitato imprenditore comincia ad aver paura di perdere tutto, compreso la sua casa di abitazione, la casa di famiglia, quella che non aveva protetto inserendola in un trust ad esempio, o in un fondo patrimoniale (per quel che oggi possa ancora servire).

Disperato decide di alienare il suo bene vendendolo ad una persona di sua fiducia, magari il figlio. In questo modo, il nostro malcapitato imprenditore, riuscirà a salvaguardare la sua casa? Riuscirà ad apparire nullatenente e farla a franca in barba ai suoi creditori?

Vendendo la sua casa ad un figlio, lui, di fatto si spossessa del suo bene, e non appare più come il reale titolare del bene trasferito. Questo però, specie nei confronti dei suoi creditori, appare come un semplice stratagemma per evitare che i propri averi vengano individuati e aggrediti per soddisfare le loro pretese.

Infatti una vendita o ancor peggio una donazione, specie se fittizia, fatta in danno ad eventuali creditori, risulterà sempre impugnabile attraverso un’azione giudiziaria messa in atto dai creditori stessi per ottenere una sentenza di revoca all’atto di vendita o donazione.

In questo caso sarà molto semplice per il creditore, o i creditori, dimostrare che:

- la vendita o donazione è stata fatta in loro pregiudizio con il solo fine di impedir loro, o comunque rendere più difficoltoso, il soddisfacimento del loro diritto;

- che il debitore, essendo già a conoscenza del proprio debito, abbia effettuato la vendita arrecando un danno ai propri creditori.

- che il terzo acquirente, essendo, ad esempio, un familiare del debitore, fosse a conoscenza del pregiudizio in favore dei creditori del venditore.

In questo caso è molto probabile che per il nostro malcapitato imprenditore arrivi una bella sentenza di revocatoria che cancellerà gli effetti di quegli atti traslativi della sua proprietà facendo tornare tutto come se questi non avessero mai avuto luogo e, pertanto, rendendo le sue proprietà nuovamente aggredibili e pignorabili dai creditori.

Questo significa che intestare a qualcun altro un bene quando si è già con l’acqua alla gola, specie se questo “qualcun altro” è un figlio o un parente stretto, è pressochè inutile. Gli atti traslativi del proprio patrimonio dovrebbero essere posti in essere in tempi non sospetti e soprattutto non fatti con il preciso obiettivo di sottrarre il proprio patrimonio ai creditori.

L’intestazione di parte del proprio patrimonio nelle mani altrui, se fatta nei giusti tempi, può anche essere la soluzione per mascherare la reale appartenenza di un bene, rendendo difficile per i creditori aggredire il patrimonio del debitore che risulterebbe nullatenente o quasi.

Il problema sorge se l’imprenditore intesta tutto alla moglie, ad esempio, infatti non sarà difficile per i creditori dimostrare che quanto posseduto, sulla carta, dalla moglie sia in realtà di appartenenza del primo. I soldi sono di chi ne è proprietario non di colui al quale sono intestati.

Se invece, l’imprenditore più furbescamente decidesse di intestare il suo patrimonio alla classica “testa di legno”, quindi un terzo non famigliare ma estraneo, allora la vita per i creditori per smascherare questa situazione posta in essere per proteggere il capitale dell’imprenditore debitore sarebbe assai più difficile, specie se il trasferimento di proprietà al soggetto terzo sia stato posto in essere in tempi non sospetti.

E’, comunque, necessario che l’imprenditore abbia la piena fiducia del soggetto a cui intesterà il proprio patrimonio oppure che predisponga tutti gli strumenti atti a impedire al soggetto terzo di porre in essere atti lesivi del suo diritto di proprietà sul patrimonio conferitogli.

La scelta della forma giuridica che offre maggior protezione per il patrimonio

Se parliamo soltanto di tutela patrimoniale, ogni qualvolta un soggetto imprenditore decida di avviare una nuova attività , un nuovo business, una nuova impresa, credo che non ci debba nemmeno essere il dubbio relativo a quale forma giuridica adottare per lo meno nella scelta tra una società di persone e una società di capitali.

Nelle società di persone, e ancor più nella ditta individuale, l’imprenditore è responsabile in solido e in modo illimitato di tutte le obbligazioni assunte dalla sua società. Questo significa che per qualunque debito, o controversia, relativa alle obbligazioni assunte dalla società di persone, nei casi più gravi di insolvenza, e per qualsiasi altra posizione debitoria con il fisco e con le banche, tutti i titolari delle società di persone, eccezion fatta per i soci accomandanti delle SAS, sono responsabili con il proprio patrimonio di tali debiti.

Il patrimonio dei soci di una società di persone o di una ditta individuale è perciò costantemente a rischio perchè aggredibile dai creditori della società.

L’unico modo di proteggere il proprio capitale, rendendolo separato nettamente da quello della società, è l’opzione della società di capitali, in cui i soci sono responsabili solamente delle quote di capitale sottoscritto senza mettere a rischio e, soprattutto, buttare nel calderone il proprio patrimonio personale, a meno che non ci si trovi costretti con le banche a firmare fidejussioni e/o garanzie personali a tutela dei fidi concessi.

La scelta di una forma giuridica adeguata è il primo passo, di un imprenditore, per scegliere se mettere in cassaforte i propri averi o lasciarli in balia degli eventi.

La fondazione privata maltese

Tra gli strumenti meno conosciuti per la protezione del patrimonio che consente di segregare e tutelare gli averi dell’imprenditore presso un diverso ente, rispetto alla persona fisica che lo utilizza, vi è la fondazione privata maltese che diventa la diretta proprietaria dei beni che vi sono stati fatti confluire, spostati dal patrimonio del fondatore all’interno di questo nuovo ente con personalità giuridica autonoma e distinta rispetto al fondatore e dotata di una sua precisa autonomia patrimoniale.

La fondazione maltese deve essere costituita mediante atto pubblico, quindi dinnanzi ad un notaio, con un versamento iniziale di € 1164,69 come minimo ed è in buona sostanza un contratto tra il fondatore, ovvero il reale proprietario del patrimonio e un amministratore fiduciario dei beni conferiti nella fondazione chiamato Director.

Il Director avrà il compito di amministrare i beni conferiti nella fondazione secondo le clausole e istruzioni contenute nel contratto a cui il Director dovrà scrupolosamente attenersi.

A differenza del trust, nella fondazione maltese non vi è l’obbligo di identificare i beneficiari che potranno essere anonimi e comunque al di fuori della sfera familiare o, addirittura, attraverso una clausola inseriti in futuro. Solo il fondatore e l’amministratore saranno a conoscenza dell’identità dei beneficiari che dovrà essere svelata alle autorità giudiziarie solo in caso di gravi illeciti.

La fondazione maltese viene tratta fiscalmente alla stregua di un trust oppure come una società, a seconda dell’opzione esercitata, beneficiando dei vantaggi fiscali previsti dalla normativa maltese. I beni inseriti nella fondazione privata maltese, a differenza del trust, potranno anche essere venduti dalla fondazione, in quanto non esiste alcun vincolo legato allo scopo da raggiungere come, appunto, nel trust.

La Fondazione maltese è uno strumento legale ed efficace di tutela patrimoniale che consente di tutelare e segregare i beni personali in un ente diverso e distinto dalla persona fisica che li utilizza e non potranno mai essere confusi con il patrimonio personale del fondatore.

In caso di morte del fondatore, la fondazione non sconta alcuna spesa nell’asse ereditario

Cassetta di sicurezza presso un istituto bancario

Se hai dei beni di un certo valore da mettere al sicuro, la cassetta di sicurezza in banca è la soluzione ideale. Le banche, infatti, mettono a disposizione dei propri clienti dei contenitori custoditi nei loro caveau in cui potrai inserire banconote, lingotti, gioielli, oggetti di valore in genere e documenti importanti, evitando il rischio dei furti ma anche per dividere e mettere al sicuro parte del tuo patrimonio.

Le dimensioni delle cassette di sicurezza sono piuttosto ridotte, circa quelle di una scatola di scarpe, ma esistono anche altre soluzioni tipo il deposito chiuso che le banche offrono a chi desidera inserirvi oggetti più grandi.

Le cassette di sicurezza si trovano in locali dotati di chiusura a prova di furto, vigilanza 24 ore al giorno e sofisticatissimi sistemi di allarme. Per accedervi sono necessarie due chiavi, quella che viene rilasciata al proprietario e una per la banca che, comunque, non apre la cassetta di sicurezza.

Ogni volta che si richiede di accedere alla propria cassetta di sicurezza sarà necessario compilare un registro in cui verrà trascritto l’accesso dinnanzi ad un funzionario bancario che poi accompagnerà il cliente presso la sua cassetta.

Il contenuto di ogni cassetta viene normalmente assicurato tramite una polizza con una copertura assicurativa di circa 10.000 € (che potrà essere aumentata su richiesta), per prevenire il rischio di rapina.

Per aprire una cassetta di sicurezza è necessario avere il conto corrente presso l’istituto in cui si voglia ottenere la cassetta, le relative spese infatti verranno addebitate su tale conto. Dopo aver aperto il conto sarà necessario fare specifica richiesta per ottenere la cassetta di sicurezza. Per mantenere attivo tale servizio è necessario pagare un canone annuale di un importo che varia a seconda delle dimensioni della cassetta stessa.

Il contenuto della cassetta rimane anonimo, viene, infatti, garantita la privacy totale relativamente a questo servizio e non vi potranno accedere nemmeno gli agenti per la riscossione dei tributi o i creditori a meno che non vi siano particolari delibere dei tribunali in merito.

Questo significa che la cassetta di sicurezza è, in buona sostanza, un buon contenitore all’interno del quale spostare una parte del proprio patrimonio, in contanti ovviamente, perchè relativamente protetto e in qualche modo coperto da una sorta di segreto.

E’ altresì vero che le banche sono obbligate a segnalare i dati anagrafici dei titolari di cassette di sicurezza, i relativi accessi e anche il valore dell’assicurazione posta a tutela delle somme depositate che aumenta con l’aumentare del valore contenuto al loro interno.

Avere una certa somma di denaro e valori in una cassetta di sicurezza può consentirti di non trovarti letteralmente in “braghe di tela” nei casi in cui la tua azienda, schiacciata dai debiti, finisca in cattive acque e possa addirittura fallire, oppure, in caso di ispezioni e indagini della polizia tributaria in cui, spesso, vengono bloccati i conti correnti dell’imprenditore e dei suoi famigliari più prossimi anche per diversi mesi.

Attenzione però, la locazione della cassetta di sicurezza risulta da una polizza con scadenza, generalmente, annuale che si rinnova tacitamente, per cui, in caso di fallimento o blocco del conto corrente, anche la cassetta di sicurezza verrà bloccata. Questo significa che sarà necessario muoversi per tempo e andare a svuotarla prima del crack per non trovarsi comunque paralizzati.

In caso di fallimento dell’intestatario infatti, la banca deve sigillare la cassetta di sicurezza e potrà consentirne l’apertura solo al curatore, appositamente autorizzato dal giudice. Prima di quel giorno però, potrai accedervi e portarti a casa quanto custodito al suo interno.

Se hai trovato interessante questo articolo, per approfondire, ti consiglio il mio libro "PAGARE MENO TASSE" che ti svelerà i segreti che i commercialisti ti tengono volutamente nascosti...

EUGENIO CABONI

Marzo 8, 2020 @ 12:20

Salve, sono figlio unico ed ex commerciante, purtroppo durante la mia attività ho accumulato una situazione debitoria importante che purtroppo difficilmente riuscirò a sanare nel corso della mia vita. Come posso tutelare il patrimonio che erediterò dai miei genitori, affinché non venga aggredito dai creditori e dalla stato al momento del loro decesso? grazie saluti.

Omar Cecchelani

Luglio 27, 2020 @ 12:51

Se gli immobili passano nel suo asse ereditario, ovviamente saranno pignorabili per i suoi debiti pregressi… L’unica soluzione per loro è quella di spossessarsene finchè sono ancora in vita…

Mauro

Marzo 19, 2021 @ 12:38

Comeposso salvare i miei beni da danni fatti dai figli in commercio

Antonino Cusenza

Settembre 7, 2018 @ 09:15

Sulla mia testa pende un decreto ingiuntivo (regolarmente impugnato) essendomi stata notificata una sentenza in qualità di soggetto passivo perché ex presidente di una A.S.D. (ora sciolta) mai chiamato in causa, tant’è che la sentenza condanna la A.S.D. al pagamento del danno subito (per una morosità canoni di locazione) e di tutte le spese. In essa non viene minimamente fatto il mio nome ne tanto meno a nome e per conto del presidente. Fatto sta che pur non essendo una società di persone il D.I. corredato di precetto viene notificato al sottoscritto quale presidente. Oggi mi trovo a dover comprare un immobile quale mia prima abitazione e chiedevo come posso proteggermi per non essere eventualmente aggredito dal creditore. Vi ringrazio della cortese attenzione e vi sono grato se potete rispondere sulla mia casella E-mail kwoon48@gmail.com distinti saluti.

Andrea

Maggio 20, 2018 @ 14:03

Mi dica come fa un disoccupato di lunga durata che ha accumulato con enormi sapcrifici dei risparmi(40.000 € ad esempio), ha acquistato una casa e che ha due auto Del valore totale di 10.000 euro di cui un’auto d’epoca) inetstate e nulla piu’… non ha piu’ un lavoro difficilmente ottenibile vista l’eta’…ultracinquantenne a difendersi dalle arpie di una persona maledetta che lo ha denunciato per minacce (false ed inventate) ha fatto la sceneggiata di sentirsi male, vsita medica … 118…ricovero ospedaliero di 3 giorni…ha trovato un falso testimone che ha detto quello che serviva affinchè si configurasse il reato… dei miei testimoni , 4 , ne è venuto solo 1.. la paura di perdere la causa è tanta la causa è di natura penale perchè anteriore alla “depenalizzazzione dei reati di minaccia solo verbale” datata mi pare anno 2016_goevrno Renzi.

Insomma, nella mia condizione di disoccupato mi vedo all’orizzonte il rischio di sottrazione indebita di circa 5.000 euro guadagnati in passato con sangue e sudore!

L’ultima udienza ci sara’ lunedi 21 Maggio…domani, poi presumo che ci sara’ l’udienza di discussione o di arringa del mio avvocato , nella quale ultima udienza voglio far inserire dal mio avvocato la possibilita’ di leggere solamente… la verita’ al gdp… la vorrei solo leggere io .. moralmente sono a pezzi e non riuscirei a sopportare un ‘interrogatorio.

Mi dia una mano per favore… mi consigli… che Dio la benedica.