Come pagare meno tasse e imposte in una SRL

La domanda che con maggior frequenza un imprenditore rivolge al proprio commercialista è: “Come faccio a pagare meno tasse con la mia SRL?”.

Del resto sappiamo bene come in Italia la pressione fiscale sia alquanto elevata e non risparmi nessun contribuente, in particolare aziende ed imprenditori.

La società a responsabilità limitata è una delle forme giuridiche più apprezzate per chi decide di intraprendere un’attività d’impresa. Ai soci viene garantita la protezione del patrimonio personale infatti, gli stessi, dovranno rispondere alle obbligazioni sociali soltanto nei limiti delle quote versate, inoltre questo tipo di forma giuridica offre una certa flessibilità dello statuto per meglio soddisfare le diverse esigenze imprenditoriali, e un meccanismo di tassazione fissa, e non crescente all’aumentare dell’utile di impresa come nelle società di persona.

A tal proposito, una SRL dovrà versare imposte pari al 27,9% sull’utile conseguito, aliquota data dalla somma dell’IRES al 24%, a cui si aggiungerà l’IRAP al 3,9%. Il tutto senza dimenticare l’ulteriore carico tributario dovuto al pagamento dei contributi INPS.

Obiettivo comune di ogni imprenditore è quello di ridurre, il più possibile, il carico fiscale e previdenziale, soprattutto nel momento in cui decide di prelevare gli utili; se questi fossero sempre lasciati in seno alla SRL, senza essere distribuiti ai soci, si potrebbe evitare il pagamento della ritenuta a titolo d’imposta del 26% sulle somme distribuite. Tuttavia, il più delle volte, l’attività d’impresa rappresenta l’unica fonte di reddito per l’imprenditore che sarà quindi costretto a prelevarli e utilizzarli per sostenere le spese personali e quelle della famiglia.

A conti fatti, affermare che una SRL debba versare più del 50% di imposte, in taluni casi arrivando fino all’esorbitante percentuale del 70%, non è affatto un’esagerazione ma piuttosto una triste realtà. Molti pensano che pagare meno tasse sia una missione impossibile ma, in realtà, applicando un’efficace strategia e adottando gli adeguati strumenti di pianificazione fiscale si potranno ottenere risultati sorprendenti.

Prima di entrare nel vivo della questione è opportuno sottolineare come ogni comportamento e procedura che andremo a descrivere deve essere applicata nel completo rispetto della legge. Altro fattore da non dimenticare è la tempistica entro cui applicare ogni misura, ovvero attraverso una lungimirante programmazione (l’ideale sarebbe aver le idee chiare sul da farsi ancor prima di costituire la società) e non certo all’ultimo momento o, addirittura, poco prima di presentare la dichiarazione dei redditi.

Indice:

- Quando una SRL può arrivare a pagare il 70% di imposte

- La ditta individuale può essere la soluzione?

- Pianificazione fiscale per risparmiare sul Fisco e tempistiche di realizzazione

- Come pagare meno contributi previdenziali in una SRL

- Abbattere il carico impositivo lasciando gli utili nella società

- Come prelevare dalla SRL evitando la ritenuta del 26% sulla distribuzione degli utili

- Redditi bassi puoi usare la trasparenza fiscale

- Lo schema holding trading

- Sfruttare marchi e royalties

- Il trattamento di fine mandato per gli amministratori (TFM)

Quando una SRL può arrivare a pagare il 70% di imposte

Iniziamo questa guida cercando di capire come possa una SRL arrivare a pagare fino al 70% di imposte. Per chi non fa impresa possono sembrare cifre assurde date in pasto all’opinione pubblica per fare scalpore e creare indignazione ma, conti alla mano, queste percentuali corrispondono alla dura e triste realtà del sistema tributario italiano. Ciononostante, è opportuno evidenziare come il 70% di tasse rappresenti una situazione limite che colpisce, per lo più, imprenditori e società che non adottano alcun tipo di strategia finalizzata al risparmio fiscale. Vediamo di fare un semplice esempio per chiarire questo concetto…

Immaginiamo una SRL composta da due soci al 50%, operante nel settore del commercio, che abbia conseguito a fine esercizio un utile lordo, ovvero prima del pagamento delle imposte, pari a 50.000 euro. Supponiamo altresì di non applicare il regime della trasparenza fiscale. In questo caso la tassazione sulla sola SRL prevede il versamento di:

- 24% di IRES che corrisponde a 12.000 euro;

- 3,9% di IRAP ossia 1.950 euro.

Il totale da versare nelle casse dell’Erario sarà quindi di 13.950 euro. L’utile netto della SRL sarà quindi pari a 50.000 € – 13.950 € = 36.050 € (somma che risulta interamente distribuibile ai due soci a cui spetterà la cifra di 18.025 euro ciascuno).

Prelevando il 100% degli utili, sui 18.025 € (quota spettante di utile a ciascun socio) sarà necessario applicare un’ulteriore tassazione del 26% (ritenuta) che porterà il netto percepito a soli 13.338,50 €.

Purtroppo non è finita qui, in quanto ci sono da considerare anche i contributi INPS a carico dei soci lavoratori. A tal proposito c’è da fare una precisazione, ovvero che per semplificare il calcolo abbiamo considerato una aliquota al 24%.

Tornando al nostro esempio, ogni socio dovrà versare contributi INPS per 6.000 euro, ovvero il 24% di 25.000 euro (quota utile lordo pro-capite).

Ricapitolando, rifacendoci ai numeri del nostro esempio limite, una SRL con utile lordo di 50.000 euro costituita da due soci amministratori che decidono di distribuirsi interamente gli utili, dovrà corrispondere a titolo di imposte:

– IRES 12.000 euro;

– IRAP 1.950 euro;

– contributi INPS per ciascun socio 6.000 euro = 12.000 euro;

– imposta sostitutiva per la distribuzione utili 4.686,5 euro per ciascun socio = 9.373 euro.

A fronte di un utile lordo di 50.000 euro la SRL è soggetta a complessivi tributi per 13.950 euro, mentre ogni socio, a fronte di un utile netto di 18.025 euro, vedrà prelevato da Erario e INPS un importo di 10.686,5 euro. È facilmente intuibile che quella appena descritta non rappresenti una situazione delle più favorevoli, ed è altrettanto comprensibile che, trovandosi in una casistica del genere, sia forte ed ovvio il desiderio di voler alleggerire la pressione fiscale.

Questo appena descritto è l’esempio peggiore che si possa immaginare, quello in cui amministratore e soci non hanno implementato alcuna strategia di pianificazione fiscale e si trovano costretti a corrispondere 35.323 euro di imposte a fronte di un utile lordo di 50.000 euro (poco più del 70%). Tuttavia, pur essendo una situazione limite, quella descritta non è una casistica poi così rara, anzi è riscontrabile in molte più PMI di quanto si possa immaginare, spesso senza che l’imprenditore nemmeno se ne renda conto.

La ditta individuale può essere la soluzione?

Ad inizio articolo abbiamo sottolineato come la società a responsabilità limitata sia una delle forme giuridiche più diffuse e apprezzate nel nostro Paese da chi decide di fare impresa. Ciò nonostante, non è detto che rappresenti la scelta in assoluto migliore… In taluni casi specifici potrebbero esserci altre soluzioni che meglio si adattano alle specifiche esigenze imprenditoriali. In tal senso, la ditta individuale è una forma giuridica molto spesso consigliata da commercialisti e consulenti alle prese con la nascita di una nuova realtà imprenditoriale, specie quando i volumi di affari sono inferiori ai 65.000 euro annui ed è possibile aderire al nuovo Regime Forfettario.

Il motivo che spinge ad indirizzare un imprenditore verso questo tipo di soluzione è l’estrema semplicità per la sua costituzione e la successiva gestione, sia amministrativa che fiscale senza troppi adempimenti burocratici. Tuttavia, un buon consulente dovrà mettere in guardia il futuro titolare dell’impresa individuale sul fatto che questa forma giuridica, in linea di massima, non sia la più vantaggiosa dal punto di vista contributivo e fiscale se il volume d’affari cresce.

Tutto sta nel valutare attentamente le diverse variabili e decidere quale sia soluzione la più adatta a rispondere alle necessità del futuro imprenditore e, soprattutto, in linea con le prospettive di crescita del business. Inizialmente, l’attività economica potrà anche essere di modeste dimensioni, e una ditta individuale rappresentare la miglior risposta ad ogni esigenza ma, col passare del tempo, il giro d’affari potrebbe crescere in modo esponenziale richiedendo il passaggio ad una società di capitali che garantirebbe una migliore tassazione e la protezione patrimoniale che serve quando il rischio imprenditoriale diventa elevato. Non è raro trovare aziende con fatturati di notevole entità ma ancora organizzate come ditte individuali o società di persona. Un passaggio, quello da una ditta individuale o società di persone, a una società di capitali che è molto complesso e costoso, quindi sarebbe più opportuno partire con la forma giuridica adeguata per evitare sprechi di tempo e denaro in corso d’opera e una riorganizzazione tutt’altro che semplice.

Le società di persone offrono l’indubbio vantaggio di una gestione alquanto elementare, ma per poter pianificare un’efficace strategia di risparmio fiscale sarà necessario passare ad una società di capitali (nel corso dell’articolo spiegherò nel dettaglio il perché). Inoltre, non bisogna dimenticare che in una ditta individuale, il titolare non gode di alcun limite di responsabilità e, in caso di debiti, dovrà rispondere anche con il patrimonio personale di tutte le obbligazioni contratte dalla società.

Per lo Stato, in una ditta individuale l’imprenditore e l’azienda sono, praticamente, il medesimo soggetto. La situazione cambia completamente nelle società di capitali in cui i beni aziendali sono separati da quelli personali dei soci, i quali risponderanno ai debitori solo nella misura dei conferimenti versati in società.

Tornando all’aspetto fiscale, il confronto tra una SRL e una ditta individuale è presto fatto. Come abbiamo già visto una società a responsabilità limitata dovrà versare sull’utile lordo IRES e IRAP per una totale di circa il 28%, la ritenuta sui dividendi distribuiti e i contributi previdenziali per i soci.

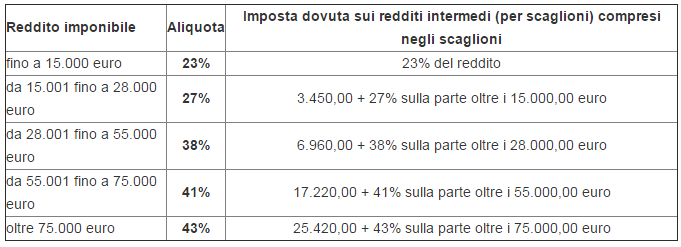

Una ditta individuale invece, tassata per trasparenza, dovrà versare soltanto l’IRAP al 3,9% e il titolare subirà l’imposizione IRPEF con aliquote progressive che cresceranno con l’aumentare del reddito lordo a lui attribuito secondo la seguente tabella:

Più i contributi previdenziali calcolati in base al suo reddito (come per i soci delle SRL), che andranno a sommarsi alle imposizioni sulla ditta e le altre personali del socio (IRPEF e addizionali). Stabilire una percentuale fissa di tassazione per una ditta individuale in regime ordinario è pertanto impossibile in quanto l’imposizione cresce con l’aumentare del reddito, rendendo questo tipo di soluzione, per ovvi motivi, non conveniente quando il volume di affari risulta più alto della soglia prevista per il regime forfettario, ovvero, 65.000 euro.

E’ opportuno sottolineare che in una SRL i contributi previdenziali non sono dovuti quando il socio non risulta lavoratore all’interno della società ma, soltanto, un socio di capitale. Come vedremo in seguito, questo aspetto può diventare una vera e propria panacea che potrebbe consentire, se sfruttare nel modo giusto, di ridurre sensibilmente il carico previdenziale in una SRL.

Pianificazione fiscale per risparmiare sul Fisco e tempistiche di realizzazione

Modificare in corso d’opera un’attività imprenditoriale già strutturata è, di per se, molto complicato e richiede tempo: sarà quindi opportuno partire subito col piede giusto. Un buon suggerimento è rivolgersi ad esperti consulenti in materia fiscale che potranno offrire la propria esperienza per indirizzare l’imprenditore in pectore in modo ottimale in base al tipo di business che desidera intraprendere.

Per ottenere soddisfacenti risultati bisogna implementare un’efficace pianificazione fiscale ancor prima di aprire l’impresa con un business plan dettagliato e le idee piuttosto chiare su investimenti, volume d’affari, esposizione, rischi imprenditoriali e prospettive di crescita. Mai come in questo periodo storico il fattore tempo è un aspetto fondamentale: per definire la strategia non c’è momento migliore della fase di progetto, prima ancora che la società venga costituita. Solo così si potrà scegliere la forma giuridica più adatta e plasmarla per avere una struttura in grado di rispondere alle specifiche esigenze. Inoltre, si sfrutteranno al meglio, e nella loro interezza, tutti gli strumenti e le opportunità che le attuali norme legislative mettono a disposizione per ridurre sensibilmente, fin dal principio, il carico fiscale.

Ci sono molti aspetti da considerare nel corso della pianificazione di un nuovo business, alcuni dei quali sono ottime opportunità da cogliere e che, il più delle volte, vengono trascurate. Le proprietà intellettuali e la detassazione delle royalties sono chiari esempi di come beneficiare di interessanti vantaggi fiscali senza lasciare allo Stato soldi che possono essere tranquillamente risparmiati. Le tempistiche rimangono sempre un fattore determinante: è molto più semplice sfruttare le proprietà intellettuali frutto dell’inventiva e dell’ingegno, oppure registrare marchi e brevetti, in aziende appena costituite rispetto che in attività imprenditoriali operative da svariati anni in cui tali inventive, marchi e/o brevetti, sono già in uso da anni.

Un’azienda già strutturata e attiva da tempo in uno specifico settore limita i possibili interventi di pianificazione fiscale e l’utilizzo di parecchie opportunità messe a disposizione dal nostro ordinamento. Una società in fase embrionale è, invece, alla stregua di un pezzo di argilla vergine da poter modellare e plasmare per essere meglio adattato all’attività economica e alle esigenze dell’imprenditore, naturalmente, nel pieno rispetto della normativa vigente.

Come pagare meno contributi previdenziali in una SRL

Per comprendere come sia possibile ridurre sensibilmente il carico contributivo per i soci di una SRL e, in taluni casi addirittura azzerarlo, è opportuno comprendere le regole generali.

Il principio di base che deriva dal buon senso è molto semplice: chi lavora deve pagare i contributi previdenziali. Una SRL non si sottrae a tale concetto, quindi ogni socio che partecipa alle attività aziendali con carattere di abitualità e prevalenza dovrà versare i relativi contributi per la previdenza obbligatoria.

Nei casi in cui i soci, invece, si limitino a portare soltanto degli investimenti partecipando all’eventuale attribuzione dell’utile spettante a fine esercizio, non è richiesto alcun versamento ai fini previdenziali. Quando si crea la SRL, in fase di comunicazione unica si dovrà rendere noto all’istituto previdenziale quali soggetti ricoprono il ruolo di soci lavoratori e quali invece rappresentano soltanto dei soci di capitale.

Altro ragionamento logico porta ad affermare che in una società a responsabilità limitata, per forza di cose, almeno un socio dovrà dedicarsi al lavoro operativo quotidiano. Per l’INPS infatti, è impensabile che una SRL non presenti alcun socio lavoratore. A maggior ragione nel caso di una SRL unipersonale è quasi impossibile (vedremo dopo perchè ho scritto quasi) che l’imprenditore sfugga al versamento dei contributi INPS.

Ulteriore importante elemento da evidenziare riguarda l’obbligo del pagamento dei contributi previdenziali anche nel caso in cui la SRL non distribuisca alcun utile ai soci dopo l’approvazione del bilancio. Gli stessi, verranno infatti calcolati sull’utile lordo della società e dovranno essere pagati indipendentemente dall’utilizzo che verrà fatto dell’utile conseguito.

Quanto affermato fino ad ora porta come diretta conseguenza la possibilità di eliminare i contributi INPS quando il socio non esercita alcuna attività lavorativa all’interno della società o, eventualmente si occupi di mansioni di tipo amministrativo. In quest’ultimo caso il compenso da amministratore è comunque soggetto alla contribuzione verso la Gestione separata INPS.

Attenzione però, perchè riguardo la mancata iscrizione all’INPS dei soci non lavoratori, l’Istituto, prima di accettare, è molto probabile che possa fare delle verifiche o chiedere al soggetto di dimostrare quanto dichiarato e, in assenza di riscontri, procedere all’iscrizione d’ufficio del socio alla gestione commercianti. Possibili prove che avvalorano la condizione di “socio non lavoratore“ possono essere la presenza di altri soci che si occupano delle varie attività d’impresa o l’assunzione di dipendenti.

Un astuto escamotage potrebbe essere quello di assumere la qualifica di socio amministratore e delegare ogni attività lavorativa a collaboratori titolari di partita IVA o attraverso contratti di lavoro occasionale. Tuttavia, difficilmente l’INPS accetterà tali condizioni.

Un’altra situazione che si può presentare con una certa frequenza è quella di un socio che svolge un altro lavoro retribuito con regolare busta paga. In caso di contratto a tempo indeterminato (full time da 40 ore settimanali) il soggetto, seppur socio della SRL, non dovrà versare alcun contributo previdenziale.

Se invece il contratto è, ad esempio, un part-time da 26 ore settimanali, non è detto che l’INPS di competenza possa accettare la dispensa dal versamento dei contributi. Inoltre, è necessario valutare l’ammontare del reddito derivante dalla busta paga da lavoro dipendente; se gli importi fossero esigui, l’INPS potrebbe procedere con l’iscrizione senza tenere in considerazione le ore di lavoro settimanali relative al lavoro subordinato, a maggior ragione se il reddito derivante dalla SRL risulta più elevato.

Questo caso è molto interessante poiché mette in evidenza un’opportunità che potrebbe consentire un risparmio previdenziale molto elevato, proprio intestando le quote ad un socio che, contemporaneamente, svolge già un proprio lavoro a tempo pieno e che quindi, pur lavorando all’interno dell’impresa, potrebbe sottrarsi al versamento dei contributi previdenziali sennò obbligatorio.

Spingendosi oltre, è teoricamente possibile intestare il 100% delle quote ad un socio unico (SRL Unipersonale), che ha già un lavoro subordinato a tempo indeterminato, e affidare l’amministrazione della SRL ad altri due soggetti. Il socio unico risulterà totalmente estraneo alle attività societarie, non dovendo versare alcun contributo previdenziale. L’INPS effettuerà sicuramente approfonditi accertamenti e potrebbe procedere comunque all’iscrizione del socio costringendolo al versamento di quanto formalmente dovuto. In questi frangenti non rimane altra possibilità che fare ricorso ed eventualmente rivolgersi ad un giudice tributario. Una procedura non certo consigliabile visto che l’INPS, con tutta probabilità, impiegherà mesi prima di rispondere al ricorso e, nel frattempo, i contributi dovranno comunque essere versati.

Abbattere il carico impositivo lasciando gli utili nella società

Il socio di una SRL può ricevere i propri compensi attraverso una busta paga per le mansioni svolte in società o per l’attività di amministratore. Nel caso in cui non sia prevista nessuna di queste possibilità, l’unica alternativa per avere un reddito è quella prelevare gli utili dalla società.

Come abbiamo già visto, gli utili societari, una volta distribuiti sono gravati da una ritenuta impositiva pari al 26% dovuta all’imposta sostitutiva sui dividendi. Credo sia ovvio e facilmente intuibile che evitare la distribuzione degli utili a fine esercizio, procedendo invece alla capitalizzazione della SRL attraverso una forma di autofinanziamento, può portare ad un immediato e sensibile risparmio fiscale.

Si tratta di un metodo sfruttato principalmente da SRL di medio-grandi dimensioni, in cui una corretta pianificazione fiscale offre la concreta possibilità di lasciare gli utili in azienda e autofinanziarsi godendo di innumerevoli benefici fiscali. A tal proposito, con l’ultima Legge di Bilancio, il Governo ha reintrodotto il cosiddetto “Aiuto alla Crescita Economica“, meglio conosciuto con l’acronimo di ACE. Lo scopo di tale iniziativa è proprio quello di incentivare e favorire la patrimonializzazione delle aziende tramite la non distribuzione degli utili. Si tratta di un’agevolazione fiscale che permette una deduzione del reddito imponibile ai fini IRES, calcolata in base al confronto del patrimonio contabile netto messo a bilancio con la somma delle variazioni in positivo o negativo subite dal capitale sociale.

Per le SRL di piccole dimensioni, oppure a conduzione familiare, l’attività economica della società rappresenta, con grande probabilità, l’unica fonte di reddito e pertanto il prelievo degli utili è pressoché inevitabile. Ciò nonostante anche in questi casi è possibile limitare il versamento del 26% adottando alcuni semplici strumenti che spiegherò di seguito.

Come prelevare dalla SRL evitando la ritenuta del 26% sulla distribuzione degli utili

Due efficaci strumenti di pianificazione fiscale che consentono di prelevare utili senza dover pagare l’imposta sostitutiva sono i rimborsi spese forfettari e rimborsi chilometrici. Non si tratta degli unici metodi disponibili ma rappresentano soluzioni applicabili immediatamente senza grosse complicazioni.

- Rimborso spese forfettario: la legge prevede un’indennità fissa da inserire in busta paga ed esente da imposte e contributi. L’importo non concorre alla formazione del reddito ed è pari a 46,48 euro al giorno per trasferte al di fuori del Comune in cui ha sede la società e di 77,46 euro per trasferte all’estero. Un’opportunità da sfruttare nel caso in cui il socio riceva un compenso da amministratore oppure risulti essere dipendente della SRL o, comunque, percepisca una busta paga. E’ un’indennità di tipo onnicomprensivo con lo scopo di rimborsare le spese di vitto e alloggio in caso di trasferta. Una caratteristica del rimborso forfettario è l’erogazione dell’importo in base ai giorni di viaggio quindi, anche se la trasferta dura poche ore, sarà comunque possibile beneficiare dell’indennità giornaliera. Inoltre, non sarà necessario documentare le spese con fatture e giustificativi. Superato l’importo massimo, eventuali rimborsi aggiuntivi, anche se documentanti, saranno sottoposti a regolare tassazione. Questo significa che anche e qualora il socio si dovesse recare, dal commercialista, in ferramenta per acquistare qualche ricambio, da un cliente (anche a 3 km di distanza, purchè ubicato in un altro comune rispetto alla sede dell’impresa) potrà beneficiare di questo tipo di rimborso ad integrazione dell’emolumento percepito;

- Rimborsi chilometrici: ogni qual volta un socio lavoratore o amministratore della società si trovi costretto viaggiare per esigenze connesse all’azienda, ha diritto ad un rimborso spese in base alla distanza percorsa. Perché tali indennità siano totalmente esenti da imposte e contributi, la trasferta dev’essere autorizzata dalla società e avvenire fuori dai confini comunali dov’è ubicata la SRL. Un ulteriore fondamentale requisito riguarda il veicolo che deve risultare intestato al beneficiario, quindi non si possono impiegare auto aziendali. Inoltre, perché l’importo sia totalmente deducibile è necessario che la vettura abbia una potenza non superiore ai 17 cavalli fiscali per motori a benzina e 20 cavalli fiscali per motori diesel. In caso di valori superiori, il calcolo per la spesa deducibile sarà parametrato a quello ottenuto utilizzando un’auto con una potenza pari al dato stabilito dalla norma. A differenza dei rimborsi forfettari è necessario fornire i giustificativi per documentare le spese sostenute. Per il calcolo dell’importo si tiene conto del numero di chilometri percorsi a cui applicare un coefficiente secondo le tabelle ACI.

Come già scritto, è utile sottolineare che tali rimborsi riguardano unicamente le trasferte fuori dal Comune in cui si trova la sede aziendale e avvenute per motivi inerenti l’attività economica condotta dalla società. I benefici fiscali saranno tanto maggiori quanto più il socio sarà soggetto ad effettuare trasferte. Ciò dipende molto dal tipo di business e dal volume di affari della SRL, ma è ragionevole pensare che, soprattutto un amministratore, sia spesso fuori sede e debba viaggiare con frequenza. E’ un grosso errore sottovalutare l’efficacia di questi strumenti che permettono di ricevere compensi anche molto sostanziosi senza dover aumentare il carico fiscale a carico di società e percipiente. Qualora gli importi riconosciuti risultassero ingenti è necessario tenere conto che saranno probabilmente oggetto di particolare attenzione in caso di verifica fiscale.

E’ però doveroso ricordare che, nella maggior parte delle SRL, i soci e gli amministratori si muovono con la propria auto per i più svariati motivi legati all’attività aziendale, senza percepire alcun euro di rimborso e, a fine mese, incassano l’emolumento amministratore su cui gravano imposte e contributi previdenziali.

Sostituire una parte di emolumento amministratore con le indennità forfettarie di trasferta o i rimborsi chilometrici completamente detassati (in quanto rimborsi), può portare ad un ingente risparmio in termini di imposte. Consideriamo l’esempio di un amministratore che utilizza il proprio mezzo per svariate commissioni nel corso del mese, anche e solamente 10 volte: se queste dieci uscite (appuntamento dal commercialista, appuntamento con un cliente fuori città, il recarsi da un fornitore, da un professionista, ecc.) venissero indennizzate attraverso il rimborso forfettario (10 x 46,48 € = 464,80 €) si potrebbero erogare tali importi al socio completamente esenti da imposizioni. Sembra poco, ma se consideriamo tale importo su base annua, e su due soci, ad esempio, raggiungeremo la cifra di 11.155,20 €. Se, soltanto su questa cifra, che tra l’altro verrebbe decurtata dall’utile della società prima delle imposte, provassimo a considerare quanto si andrebbe a pagare soltanto di ritenuta sui dividendi, il calcolo sarebbe presto fatto:

- Ritenuta del 26% su 11.155,20 € = 2.900,35 €

Mi risparmio il calcolo delle imposte sulla società e i contributi previdenziali su questi importi che ci farebbero tornare alla fantomatica aliquota del 70% di imposte sui redditi distribuiti da una società capitali. Grazie a questo sistema, perfettamente legale, se l’imprenditore effettua trasferte si potranno risparmiare sugli importi destinati a rimborso, il 70% delle imposte.

Redditi bassi puoi usare la trasparenza fiscale

Il regime della trasparenza fiscale consente di evitare il versamento del 24% di imposta sul reddito della società. Tale sistema è disciplinato dagli articoli 115 e 116 del TUIR e si basa sul principio di attribuzione del reddito dalla società ai soci pro quota. In altri termini, la SRL non deve corrispondere l’IRES poiché il reddito generato viene attribuito ai soci, i quali saranno assoggettati alle aliquote proporzionali secondo gli scaglioni di reddito dell’IRPEF, indipendentemente dal fatto che l’utile della società venga a loro distribuito o meno. Naturalmente, la società dovrà continuare a versare l’IRAP, mentre i soci dovranno preoccuparsi di saldare la loro parte previdenziale verso l’INPS calcolata in percentuale sulla base del reddito a loro attribuito.

È bene ricordare che per accedere al regime di trasparenza fiscale la SRL deve rispettare alcune condizioni ed in particolare:

- la società deve risiedere sul territorio italiano;

- i soci possono essere al massimo 10;

- i ricavi complessivi non devono superare i limiti previsti per la stesura degli studi di settore;

- i soci devono essere esclusivamente persone fisiche;

- i soci devono mantenere tale qualifica durante tutto l’anno in cui si desidera applicare il regime di tassazione per trasparenza.

Inoltre, è importante sapere che la trasparenza fiscale ha una durata minima di tre anni e non è possibile revocarla prima.

Andando nel concreto della questione, il regime di trasparenza, non sempre rappresenta la miglior soluzione per pagare meno tasse, specie quando i redditi sono elevati o, comunque, tendono a crescere nel tempo, quindi dev’essere valutato con attenzione in base alle diverse situazioni.

Può rappresentare però, una buona opportunità per SRL di piccole dimensioni con redditi modesti che non superino i 50.000 euro e con almeno 2 soci. Inoltre può risultare vantaggioso quando il socio vanta elevati crediti d’imposta a livello personale come, ad esempio, a seguito di ristrutturazioni edilizie o riqualificazione energetica, familiari a carico, perdite fiscali pregresse derivanti da altre attività d’impresa, oppure per un socio lavoratore che versa i contributi INPS (che sono interamente deducibili). Tutti questi elementi portano ad una riduzione del carico tributario del socio poiché vanno a ridurre il reddito della società in regime di trasparenza che verrà attribuito proprio ai soci e, di conseguenza, la base imponibile su cui calcolare l’IRPEF a debito.

Tra l’altro, è utile sottolineare come, in modo piuttosto evidente i per redditi bassi, la trasparenza può diventare una buona soluzione considerando solamente le aliquote IRPEF che per redditi fino a 15.000 € sono inferiori all’IRES stessa (23% contro il 24% dell’IRES) e di poco superiori se il reddito attribuito al socio non supera i 28.000 € (27% contro il 24 dell’IRES), ma con la possibilità di dedurre dal reddito i contributi INPS pagati e tutte le altre detrazioni a favore del socio.

Facciamo un esempio per chiarire meglio il meccanismo considerando i medesimi dati utilizzati in precedenza, quindi una SRL amministrata da due soci al 50% con un utile lordo di 50.000 euro. Applicando il regime di trasparenza fiscale si avrà la seguente situazione:

- la società verserà il 3,9% di IRAP ossia 1.950 euro. Il 24% di IRES non è invece dovuto;

- entrambi i soci vedranno attribuita loro una quota di reddito lordo pari a 25.000 euro su cui pagare, in primo luogo il 24% di contribuiti INPS, ovvero 6.000 euro;

- il reddito netto ai fini IRPEF risulterà quindi di 19.000 euro considerando che i 6.000 euro pagati di INPS potranno essere dedotti. Supponendo che non sussistano altre detrazioni di imposta per familiari a carico, moglie, figli e quant’altro (per semplificare il calcolo), secondo il meccanismo degli scaglioni IRPEF ogni socio dovrà versare 4.530 euro ovvero 3.450 € + il 27% di 4.000.

Sfruttando il regime di trasparenza fiscale nelle tasche dei due soci finiranno la bellezza 14.470 euro netti a fronte di un utile lordo di 25.000 euro. Utilizzando la tassazione ordinaria delle SRL e applicando l’IRES + la ritenuta sui dividendi invece, il netto percepito dal socio sarebbe sceso a soli 7.400 euro.

Lo schema holding trading

Altro sistema per abbattere carico e pressione fiscale in una SRL è il cosiddetto meccanismo holding-trading. Si sfrutta la combinazione di due elementi ovvero, da una parte la PEX (Participation exemption) e dall’altra lo schema società madre-società figlia.

La PEX è uno strumento fiscale introdotto con la Riforma Tremonti che permette di applicare un’aliquota IRES ridotta sulle plusvalenze realizzate da un socio persona giuridica in un’altra società di capitali. La finalità del legislatore è stata quella evitare la presenza di una doppia tassazione del reddito societario, ossia prima in seno alla società e, successivamente, alla società partecipante che ottiene la plusvalenza. Nel caso di soggetti IRES viene applicata un’aliquota d’esenzione pari al 95% delle plusvalenze, che andranno a formare la base imponibile solo nella misura del 5%.

Per applicare la PEX è necessario rispettare alcuni requisiti, nello specifico:

- possesso ininterrotto della partecipazione per almeno un anno, prima della cessione;

- ogni partecipazione deve essere di tipo finanziario;

- la residenza fiscale della società partecipata non può essere in un paradiso fiscale.

Un metodo per applicare la PEX e godere dei suoi vantaggi fiscali è quello di sfruttare il cosiddetto schema holding-trading. Si tratta di un meccanismo non di facile attuazione che richiede un certo livello di conoscenze nel settore fiscale per non incorrere in guai con il Fisco. Il sistema è retto da una società madre (una holding) che detiene partecipazioni in una società figlia, la quale si occupa delle attività operative.

Per comprendere il meccanismo facciamo, come di consueto, un semplice esempio che potrà aiutarci a valutare quale sia il risparmio in termini di imposte sfruttando uno schema di questo genere: supponiamo che la Rossi SRL rappresenti la società madre, ovvero una holding che controlla una o più società tra cui la Bianchi SRL (società operativa), definita società figlia che, a fine esercizio, ottiene un utile prima delle imposte di 200.000 euro.

La Bianchi SRL dovrà pertanto pagare l’IRES sui 200.000 euro pari al 24% ovvero 48.000 €. Supponiamo che la Bianchi sia costituita da 2 soci al 50%: il primo una persona fisica che dovrà quindi pagare, sulla sua quota di utili, ovvero 100.000 mila euro, i contributi previdenziali e, non ultimo, anche l’imposta sostitutiva del 26% sui dividendi distribuiti al socio persona fisica.

Se il secondo socio è invece una persona giuridica, nel nostro caso la holding Rossi SRL, questa, in primo luogo, essendo considerata solamente un socio di capitali, non pagherà contributi previdenziali ma, attraverso il sistema della PEX, sarà debitrice verso l’erario per l’IRES soltanto sul 5% del dividendo incassato e non per il 26% come una persona fisica.

Il sistema holding-trading è un potente strumento di pianificazione fiscale che per poter essere sfruttato richiede competenze e la necessità di rivolgersi a consulenti con grande esperienza. Solo un professionista saprà valutare la situazione e capire se lo schema è attuabile.

Sfruttare marchi e royalties

Tra gli strumenti più interessanti di pianificazione fiscale bisogna annoverare la detassazione degli importi ricevuti a titolo di royalties per lo sfruttamento di marchi o brevetti. Anche questa è un’opportunità che molti imprenditori si lasciano sfuggire.

La concessione del marchio è un meccanismo attraverso il quale è possibile concedere alla propria SRL l’utilizzo esclusivo di un brand, un logo, un marchio o un brevetto, ottenendo in cambio un corrispettivo a titolo di royalties. Così facendo si potranno ottenere i seguenti vantaggi fiscali:

- alle royalties si applica una defiscalizzazione del 25% (il 40% se il socio ha meno di 35 anni), ovvero incassando 20.000 euro a titolo di royalties, il socio sarà tassato solamente su 15.000 euro e non è nemmeno previsto alcun versamento dei contributi previdenziali su quegli importi;

- la società otterrebbe, inoltre, una riduzione della base imponibile IRES, in quanto le royalties sono completamente deducibili.

Il motivo per cui non si pagano i contributi previdenziali è dovuto al fatto che le royalties sono un reddito corrisposto a titolo di risarcimento per lo sfruttamento del marchio. Quindi il beneficiario non effettua alcuna prestazione d’opera e non svolge nessuna attività lavorativa.

Il marchio è un bene immateriale che può garantire all’imprenditore ottime opportunità di risparmio fiscale. Tuttavia, ci sono errori da evitare per non pregiudicare il buon esito di questa iniziativa. Per prima cosa il marchio dev’essere unico e non ricordare il logo di un brand famoso o, comunque già sul mercato.

Un suggerimento può essere quello di controllare sempre la lista dei marchi già registrati per evitare contestazioni da altre società. Se la SRL è di nuova costituzione è opportuno registrare subito il marchio a titolo personale e poi concederlo alla società. Qualora invece l’azienda operasse da molto tempo sul mercato utilizzando già il proprio il marchio, l’operazione risulterebbe più problematica e facilmente contestabile.

La procedura di registrazione del marchio, in linea di massima sarebbe anche corretta, tuttavia, la cosa che insospettirebbe il Fisco sarebbe che la propria società cominciasse a versare delle royalties per un bene immateriale sfruttato per anni liberamente. Un modus operandi messo in piedi ad hoc, per risparmiare sul Fisco che non sarebbe certamente tollerato da un eventuale controllo fiscale.

Inoltre, è consigliabile prestare attenzione molta attenzione nel valutare che il marchio non sia stato creato o sviluppato con risorse aziendali, o da professionisti pagati dalla società: in questo caso si potrebbe incorrere nell’accusa di appropriazione indebita e non ultimo di elusione fiscale per aver messo in piedi un sistema farlocco di defiscalizzazione di parte dell’utile di impresa.

Un’altra leggerezza riguarda il mancato rispetto del principio di inerenza, ovvero la regola fiscale che impone di dimostrare che un determinato costo aziendale deducibile sia, appunto, inerente all’attività svolta. In concreto è necessario provare che al pagamento delle royalties corrisponda un effettivo valore aggiunto per la società che sfrutta il marchio o brevetto origine di questi corrispettivi pagati. Questo non rappresenta un problema per grandi multinazionali che sfruttano famosi marchi, anzi è piuttosto ovvio e scontato. Non lo è affatto per una SRL che avrà maggiori difficoltà nel fornire prove sul reale valore del marchio registrato.

A tal proposito, esistono delle agenzie specializzate nella valorizzazione di marchi e brevetti che forniranno all’imprenditore tutte le indicazioni utili per poter quantificare, senza il rischio di incorrere in contestazioni da parte dell’Amministrazione finanziaria, quanto valga un marchio o brevetto e, di conseguenza, quanto poter pagare a titolo di royalties al socio per lo sfruttamento di una sua proprietà intellettuale.

Il trattamento di fine mandato per gli amministratori (TFM)

Al pari del Trattamento di Fine Rapporto (T.F.R.) spettante ad un lavoratore dipendente, esiste il cosiddetto Trattamento di Fine Mandato (T.F.M.) per gli amministratori delle società di capitali. Quando in una SRL, chi ricopre la carica di amministratore termina il suo mandato, oppure in caso di chiusura della società, al soggetto può venir corrisposta una determinata somma.

Le possibilità offerte dal corretto utilizzo del TFM sono forse conosciute solo da pochi diretti interessati. Per la maggior parte rappresenta uno strumento del tutto ignorato, quando invece offre allettanti benefici fiscali. Del resto, ciò che avvicina i lavoratori italiani, siano essi dipendenti o imprenditori, è il comune pensiero di dover lavorare una vita intera per raggiungere la tanto sospirata e misera pensione.

Spesso si fa affidamento a improponibili piani di accumulo o pensioni integrative per assicurarsi una rendita vitalizia o, comunque, un adeguato capitale per godersi una tranquilla terza età.

Sono iniziative del tutto condivisibili e, alcune delle quali che posso garantire anche un discreto risparmio fiscale, ma perché finire in pasto alle banche, i broker finanziari o le compagnie assicurative con tutto il loro corollario di commissioni e spese, quando il nostro ordinamento fornisce degli strumenti alla portata di tutti e, soprattutto, che non costano nulla?

Uno di questi è la possibilità concessa all’amministratore della SRL di accantonare una quota annua per il proprio TFM senza alcun limite. Naturalmente spetterà al soggetto utilizzare un po’ di buon senso accantonando cifre che siano in linea con la realtà economica dell’azienda, il volume d’affari, gli utili e la capacità reddituale della società.

Il vantaggio fiscale di questa operazione è che gli accantonamenti a TFM possono essere dedotti dal reddito della società, il che comporta una conseguente riduzione dell’IRES, essendo considerati come un costo. Di conseguenza, la SRL non dovrà versare nemmeno un centesimo di IRES sulle cifre accantonante negli anni.

Inoltre, l’amministratore non avrà l’obbligo di dichiarare la somma ricevuta, una volta terminato il suo mandato, in quanto assoggettata a tassazione separata a carico della società. A tal proposito, infatti la SRL trattiene a titolo di ritenuta d’acconto il 20% sull’importo spettante all’amministratore.

Il risparmio per l’azienda sarà quindi pari al 24% annuo di IRES non dovuta sugli accantonamenti, mentre l’amministratore potrà godere di una tassazione separata con aliquota molto più vantaggiosa rispetto agli scaglioni IRPEF o la ritenuta del 26% sui dividendi. Considerando i vantaggi di questo strumento c’è da chiedersi perché il TFM risulti essere così poco sfruttato.

Per utilizzare il TFM in modo corretto è necessario rispettare due requisiti:

- il riconoscimento del TFM deve comparire all’interno dello statuto oppure dimostrato da specifica delibera dell’assemblea dei soci, quindi con presenza di una data certa;

- l’atto da cui si evince il diritto al TFM deve risultare precedente alla nascita del rapporto di collaborazione.

Sebbene la legge non preveda alcun limite minimo e massimo degli importi da destinare a TFM, è buona norma non esagerare e mantenere la cifra compresa tra il 20% e il 30% del compenso di amministratore. In caso contrario potrebbe venir meno il principio di ragionevolezza e congruità, con l’Agenzia delle Entrate pronta ad intervenire se dovesse intravvedere il sospetto di un tentativo di elusione fiscale.

Se hai trovato interessante questo articolo, per approfondire, ti consiglio il mio libro "PAGARE MENO TASSE" che ti svelerà i segreti che i commercialisti ti tengono volutamente nascosti...